高速公路reits全透视

昨天 10:43

4,104

本文来自:平安研究,作者:刘璐 郑子辰

高速公路 REITs 具有四个特征:规模大、现金分派率高、公众投资者占比低、二级市场涨幅小/波动率低。

摘要

前言:我们新推出的公募 REITs 行业百科系列将主要聚焦于各个不同的公募REITs 行业板块,完善不同行业的分析框架。本篇是公募 REITs 行业百科系列第一篇,从目前数量最多、发行规模最大的高速公路公募 REITs 开始。

高速公路是国家重点支持的 REITs 试点行业之一,市场空间或在 0.8-1.2 万亿。我国高速公路行业大致经历“起步-高速增长-平稳发展”三个阶段,2012以来增速相对平稳,2012-2020 年高速公路的里程复合增速约为 6.7%。估算得高速公路 REITs 市场空间或在 0.8-1.2 万亿。

高速公路 REITs 具有四个特征:规模大、现金分派率高、公众投资者占比低、二级市场涨幅小/波动率低。1)在当前各 REITs 板块中,总规模和平均单只发行规模最大。2)现金分派率和资产评估折现率较高,符合收益权类 REITs的特征。3)投资者结构中,战略投资者占比相对更高,公众投资者占比较小。4)上市以来,二级市场价格相对稳定,在现有 REITs 板块中高速公路 REITs二级市场的价格涨幅最小、波动率和最大回撤也较低。

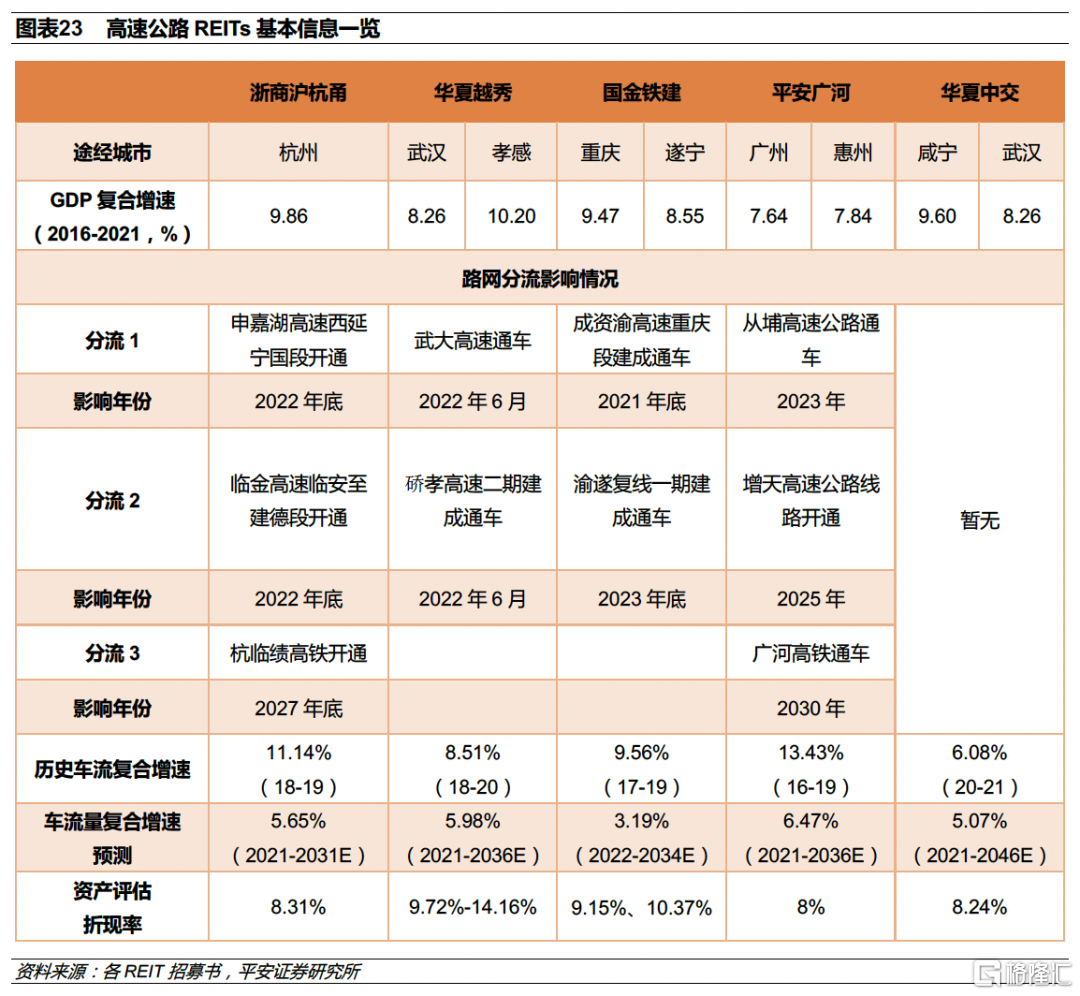

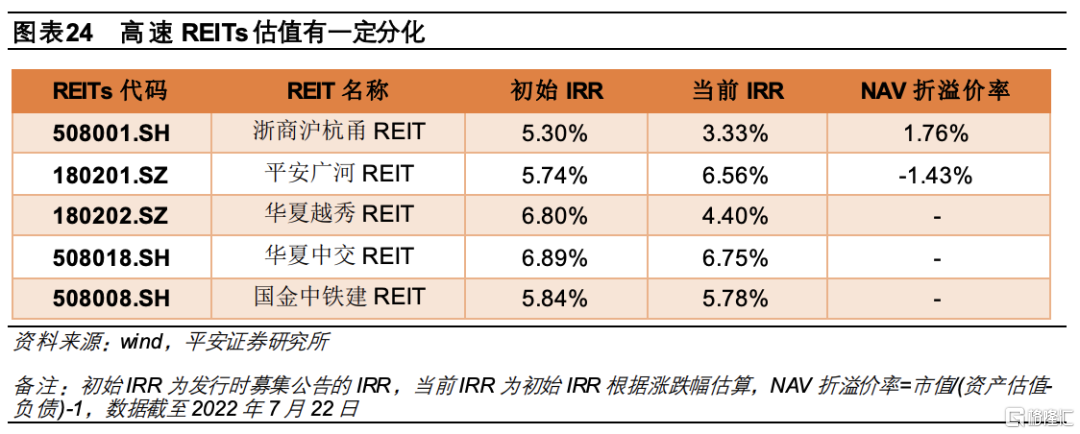

高速 REITs 的分析主要从项目质量、其他影响因素和估值分析三个维度:1)项目质量受路产生命周期、区位条件和路网稳定性影响, 核心指标是车流量和车流结构。五单高速公路 REITs 均具有一定的区位优势,如平安广州广河高速 REIT 途经广深港澳科技创新走廊核心区域,浙商沪杭甬 REIT 区域旅游资源丰富,华夏中国交建高速 REIT 路网稳定性较强等。2)市场机制因素,即对于当前项目现金流没有明显影响,但会影响公募 REITs 二级市场价格的因素,包括流动性、市场情绪、监管引导、发行规模等。3)估值分析包括资产估值和公募 REITs 估值。对于资产估值,需要关注存续期内车流量和通行费收入的预测值以及选取的资产评估折现率,五单高速公路 REITs 对车流量全周期预测的复合增速在 3.2%-6.5%之间,对折现率的选取基本在 8%-14%之间,华夏越秀高速REIT的资产评估折现率相对较高(9.72%-14.16%)。对于 REITs 估值,需要关注 IRR 和 NAV 折溢价率,当前五单高速公路 REITs的 IRR 分布在 3.33%-6.75%之间,已披露 2021 年报数据的浙商沪杭甬和平安广河当前的 NAV 折溢价分别为 1.76%和-1.43%,估值的分化主要系规模和疫情扰动的影响。和其他资产的比价来看,高速公路 REITs 和同行业上市公司相比,主要优势在于 IRR 整体略高且稳定性强,和债券相比的主要优势在于收益率明显更高。从 REITs 的几大板块整体来看,高速公路 REITs 的估值相对便宜,以票息为目标的投资者可以关注其投资价值。

风险提示:1)现金流预测偏差风险;2)基金价格波动风险;3)路网结构发生超预期变化风险。

公募 REITs 诞生至今,市场热度只增不减。今年以来,我们也发布了两篇公募 REITs 的专题,《REITs上市以来的七个事实》主要从复盘的角度,观察了公募基础设施 REITS 上市以来的投资属性和特征;《我国公募 REITs 的估值思考》主要是解决估值的问题,在对比海外估值主要方法的基础上,结合我国国情,我们提出了应如何建立公募 REITs 的估值体系。

剖析完公募 REITs 的特征属性和估值问题后,向后看,我们将主要聚焦于各个不同的公募 REITs 行业板块的分析,我们新推出的公募 REITs 行业百科系列将逐渐完善不同 REITs 行业的分析框架。本篇是公募 REITs 行业百科系列第一篇,聚焦于目前数量最多、发行规模最大的高速公路公募 REITs。

01

高速公路 REITs 市场空间可观

1.1 高速公路 REITs 属于重点支持行业,发行规模占据半壁江山

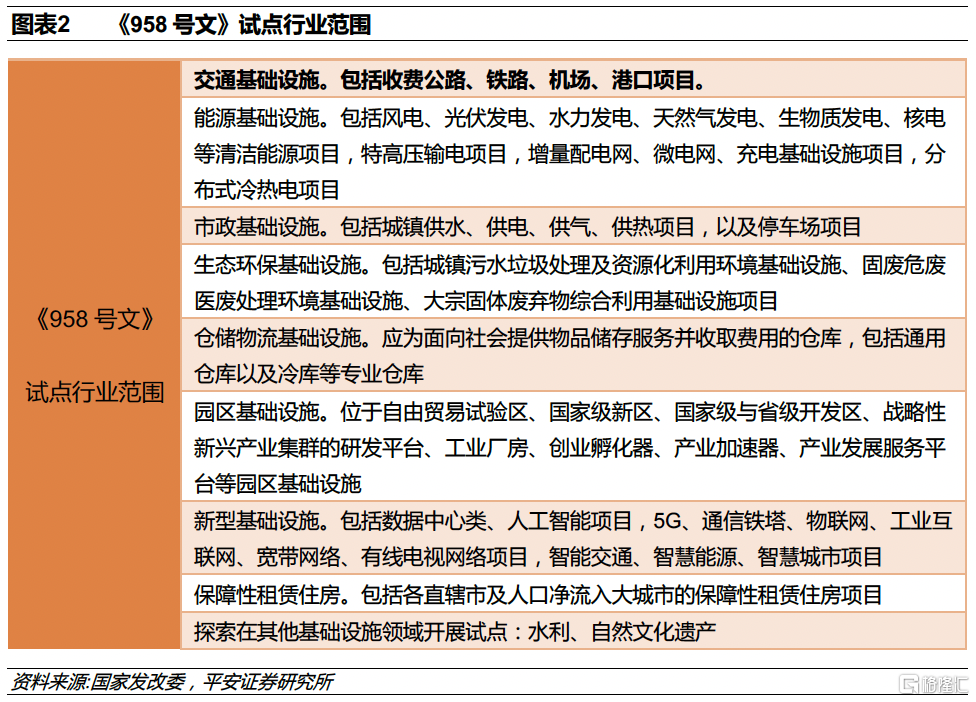

2020 年 7月,发改委发布 586号文《国家发展改革委办公厅关于做好基础设施领域不动产投资信托基金(REITs)试点项目申报工作的通知》,通知明确了基础设施试点的地区和行业范围,提到 REITs重点聚焦收费公路、铁路、机场、港口项目。

2021 年 6月,发改委颁布了 958号文《国家发展改革委关于进一步做好基础设施领域不动产投资信托基金(REITs)试点工作的通知》,就基础设施 REITs试点项目的区域和行业范围进行了进一步规范。958 号文中明确了收费公路(包括高速公路)属于交通基础设施的行业范围。

高速公路 REITs是目前数量最多、累计发行规模最大的一类基础设施公募 REITs,规模占已发行公募 REITs的 55%。REITs 的申报和发行主要经历发改委审核、证监会和交易所审核、募集发行三个阶段,截至 2022年 7 月 22日,当前已有 14 只 REITs 已经发行,其中 13只已上市,1只待上市;5 只 REITs 已经上报至证监会待审批,其中 3 只为受理状态,2 只为已反馈状态。目前,高速公路REITs 已上市的有5 只,募集规模总计约 298 亿元,占已发行的公募 REITs 之比约 55%。

1.2 高速公路 REITs 市场空间或在 0.8-1.2 万亿

我国高速公路行业大致经历“起步-高速增长-平稳发展”三个阶段。一是起步阶段(2000年以前),这一阶段基数较低,高速公路里程年复合增长率超 50%;二是高速增长阶段(2000 年-2012 年),这一阶段高速公路里程年复合增长率约 16%;三是平稳发展阶段,即 2012 年以后,各年份高速公路里程增速基本不超过 10%,2012-2020 年的复合增速为 6.7%。

可用于开展基础设施 REITs 的高速公路应为经营性高速公路,在高速公路里程中占比过半。《中华人民共和国收费公路管理条例》明确将我国收费公路的运营模式区分为政府还贷公路和经营性公路。其中,政府还贷公路即县级以上地方人民政府交通主管部门利用贷款或者向企业、个人有偿集资建设的公路。在该模式下,其收费用途仅限于偿还前期政府债务和必要的养护管理支出。而经营性公路包括国内外经济组织投资建设或者依照公路法的规定受让政府还贷公路收费权的公路,在该模式下,经营性公路的经营主体主要为市场化运营的地方国企、央企,通行费收入是项目公司的正常经营收入,不纳入政府财政预算。因此,可用于开展基础设施 REITs 的高速公路一般为经营性高速公路。据交通运输部 2021年 10月发布的《2020年全国收费公路统计公报》数据显示,截至 2020年末,经营性高速公路占收费高速公路里程的 56.8%。

高速公路类 REITs市场空间或在 0.8-1.2万亿。根据国家统计局数据,2020年度全社会基础设施固定资产投资总额达 18.89 万亿,参考交通运输部 2020 年度经营性高速公路 13373.1 亿元的投资总额,经营性高速公路类资产占比约 7%。而根据发改委投资所体制政策研究室主任、研究员吴亚平测算中国存量基础设施资产约 380万亿元人民币(1 其中30%-40%属于有经营性收入的基础设施资产),按照经营性高速公路类投资占社会总基础设施固定资产投资比例 7%估计,存量经营性高速基础设施资产规模大概 26.9万亿。假设存量经营性高速类资产中有 30%的现金流符合要求,倘若符合要求的资产中 10%-15%的资产可以转化为公募基础设施 REITs,则高速公路类 REITs 的市场规模约在0.8-1.2 万亿左右。

02

高速公路 REITs 的四个特征

2.1 总规模和平均单只发行规模最大

从目前已发行的 14只 REITs来看,交通基础设施类 REITs已发行 5只,总规模占比最大,平均单只规模也最大。交通基础设施类 REITs 累计发行规模 298亿,规模占比 55.03%,远高于其他板块。就各板块单只 REITs 平均规模来看,高速公路资产的特性也导致高速公路 REITs 在现有 REITs 中单只规模最大,平均每只规模 59.6亿元,而仓储物流、能源、园区和生态环保的平均发行规模分别为38.4 亿、35.4 亿、24.9 亿和 15.9 亿元。

2.2 现金分派率和资产评估折现率较高

高速公路类 REITs的年度预计现金分派率整体较高,分布在 4%-13%。已发行的 14 只 REITs 均在其募集说明书中披露了上市后两年的预期可供分配金额以及由此计算的现金流分派率,其中产权类项目的年度现金分派率大多在 4%-5%区间,而特许经营权类项目因到期要无偿上交国家,期末无处置资产收益,资产的价值相当于分摊在存续期内,因此年度现金分派率要显著高于产权类项目。

高速公路类资产评估折现率也较高,分布在 8%-14%左右。已发行的 REITs 均在其募集说明书及其资产评估报告中披露其资产估值的折现率,与现金分派率类似,产权类资产评估折现率分布在6%-8%,而特许经营权类资产折现率在 8%-14%,高速公路类资产评估折现率较高。

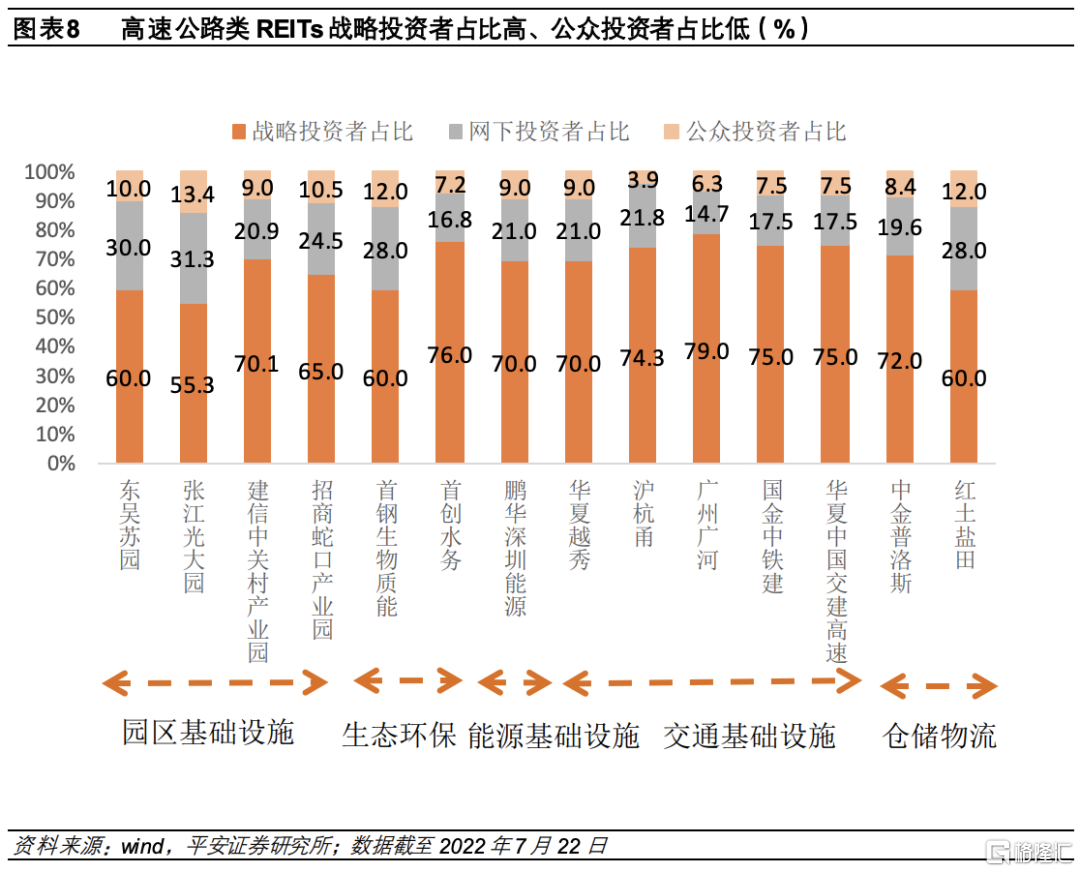

2.3 投资者结构中战略投资者占比高,公众投资者占比低

高速公路 REITs战略投资者占比相对较高、公众投资者占比较少。整体上看 REITs 战略投资者占比范围在 55.33%-78.97%,平均占比 68.06%;网下投资者占比范围在 14.72%-31.27%,平均占比22.85%;公众投资者占比范围在 3.86%-13.40%,平均占比 9.09%。作为交通基础设施类 REITs 的第一批的平安广州广河 REIT、浙商沪杭甬高速 REIT和第二批、第三批的华夏越秀高速公路 REIT、华夏中交高速公路 REIT战略投资者占比与其他类型相比整体较高,均超过 70%。

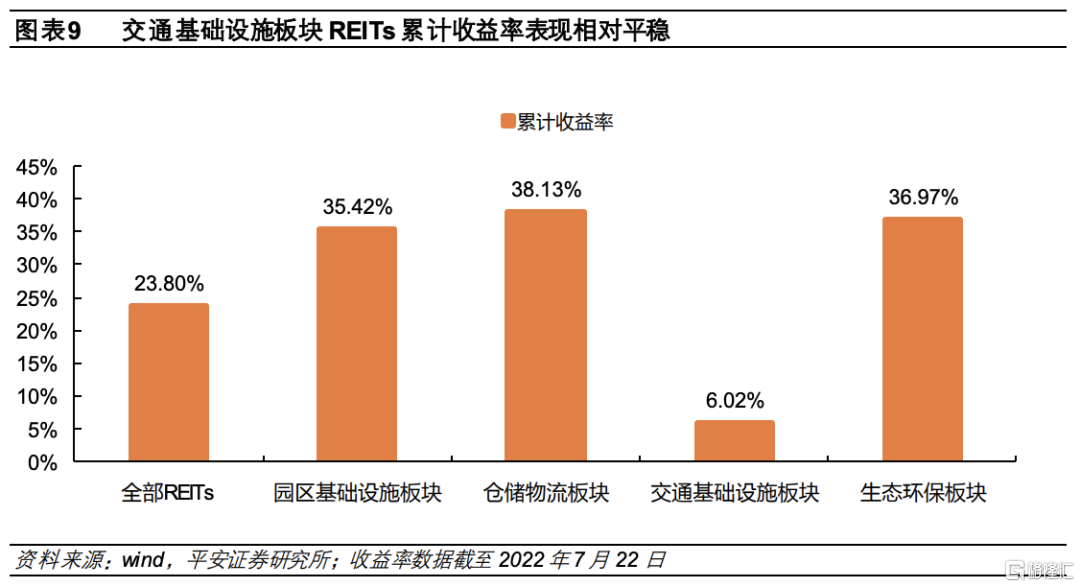

2.4 上市以来,二级市场价格相对稳定

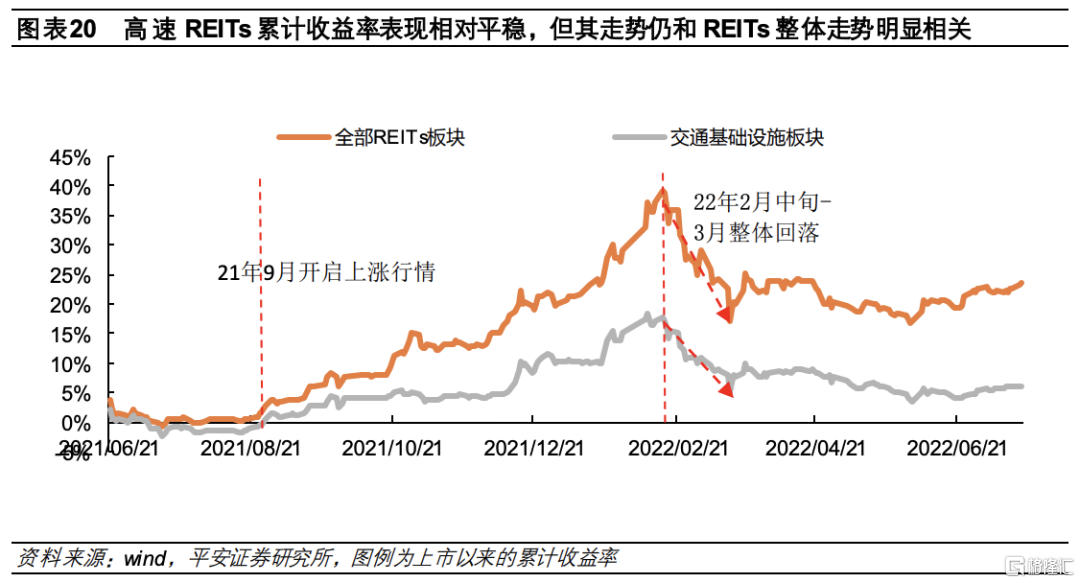

高速公路类 REITs二级市场表现相对平稳,在现有 REITs中板块价格涨幅最小、波动率和最大回撤也较低。截至 2022年 7月 22日,REITs 整体累计收益率达 23.8%,高速公路类 REITs 与整体收益率表现差距较大,仅为 6.02%,其余板块均高于 REITs 整体收益率。高速公路类 REITs 整体最大回撤 13.22%,低于其他类型 REITs;高速公路 REITs 整体波动率 1.20%,也是几种资产类型中波动率最低的,整体二级市场表现较为稳定。相对稳定的原因,一是特许经营权特性使然,经营权类 REITs的净值随着现金流的分配将逐年下降,最终到期归零,这是趋势性因素;二是与规模较大和个人投资者占比较少有关,规模越大、个人投资者占比越少,炒作难度越大。规模和 REITs 价格涨跌幅有较明显的负相关关系,相关系数-0.71;公众投资者占比和 REITs 价格涨跌幅有一定的正向关系,相关系数 0.64。而如前文所述,高速公路 REITs 平均发行规模最大,其投资者结构以战略投资者和机构投资者为主,公众投资者占比最小。

03

高速公路 REITs 的分析框架和要点

3.1 高速公路 REITs 的分析

框架对于高速公路 REITs的分析,我们主要考察基本面、市场机制因素和估值分析三个维度。

基本面就是项目质量,核心指标是车流量和车流结构,受路产生命周期、区位条件和路网稳定性影响,主要是定性分析。(1)一般来说,高速公路的特许授权一般为 25-30年,车流培育期一般在 3-5年,期间车流增速可达 10%-20%;使用周期十年左右的公路,车流增速约为 8%-10%;后期随着高速路产车流趋于饱和,车流增速一般稳定在 5%左右。(2)区域经济越发达,周围产业集群越丰富,车流量增长的动力越强。(3)所处区域路网越稳定、规划期内无新增竞争性道路,项目车流量增长稳定性越强。此外,区域内的产业强弱不仅会影响车流量,也会影响车流结构和稳定性。一般来说,货车单价收费高,但受经济周期波动影响较大,客车单价收费低,但稳定性更强(疫情期间不遵循此规律)。

市场机制因素,即对于当前项目现金流没有明显影响,但会影响公募 REITs 二级市场价格的因素。包括影响 REITs 整体行情的系统性因素(如流动性、市场情况、监管引导等),影响 REITs 炒作难度的因素(如前文所说的规模大小和投资者结构)。

估值分析包括两个维度,资产估值和公募 REITs估值。1)资产估值:我国公募 REITs 资产估值目前均为收益法,即根据项目资产存续期内产生的现金流选择合适的折现率进行折现。对于高速公路REITs,核心是在其定性分析的基础上,关注其对存续期内的车流量和通行费收入的预测值和选取的资产评估折现率的高低。2)公募 REITs估值:站在投资者视角主要关心公募 REITs 的投资价值,即在资产估值的基础上考虑其定价的性价比,也会收到前文中的其他影响因素的影响。从指标来看,需要关注的是投资者能获取的全周期内部收益率 IRR,以及衡量相对估值水平的 NAV 折溢价率。

3.2 项目质量:关注车流量和车流结构

3.2.1 车流量和车流结构是影响项目未来收益的核心影响因素

高速公路的运营收入取决于两部分,一是车流量和车流结构,二是高速通行费。高速通行费一般较为刚性,各省份各地区的收费标准由政府部门制定,高速公路运营企业对收费政策制定缺乏主动权,因此其核心指标是车流量和车流结构。

具体来看,车流量主要受三个因素影响:

(1)路产生命周期。一般来说,高速公路的特许授权一般为 25-30 年,车流培育期一般在 3-5 年,期间车流增速可达 10%-20%;使用周期十年左右的公路,车流增速约为 8%-10%;后期随着高速路产车流趋于饱和,车流增速一般稳定在 5%左右

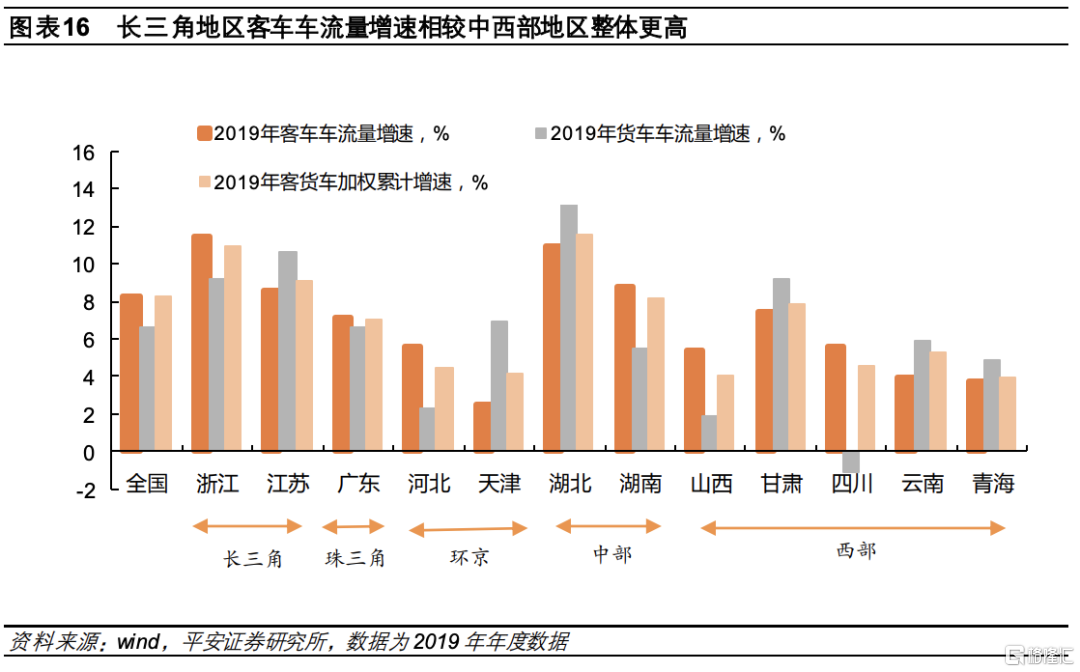

(2)区位条件-所属区域的经济活力,可通过 GDP 规模及增速,区域车流量(旅客周转量、货物周转量),区域产业结构等指标来观察。如长三角地区的高速路产,因沿线地区经济发展状况良好,产业集群丰富,2019 年车流增速大约为 8%-11%,西部地区的高速路产大约为 5%-8%,中部省份的湖北省在车流量增速最高,与其九省通衢的优越地理位置密不可分。

(3)所处路网结构的稳定性。路网稳定性一方面受区域产业结构影响下的客货车比例影响,另一方面受政策规划影响。如果新增线路与现有高速路产在同一服务区域内,且走向平行或近乎平行,或构成实质性竞争,导致车流被分流;若新建或扩建线路与高速路产相交,则将为高速路产引流。

客货车比例体现的是收益和稳定性的平衡。一般来说,客车流量大、单价低、稳定性强;货车流量小、单价高、稳定性差。一个经验性的数据是,若客货车流量比例为 5:5,客货车通行费收入比例约为 3:7,具体也与客货车的具体结构有关。稳定性方面,货车流量受经济周期波动影响,客车车流相对刚性。本轮疫情导致客货车流量稳定性有所变化,民众出行意愿的显著降低,对高速公路的客运需求形成抑制,而货运需求基本稳定增长。若不考虑疫情因素,客车相比货车仍有一定防御性。

客货车流量比例取决于区域的产业结构。一般来说,位于长三角、珠三角等经济发达地区的高速路段,第三产业繁荣、商业活动发达,相对处于产业链的下游,一般以客车车流为主;如果是以制造业的生产集散地,或者原材料、粮食等资源地区,那么货运的需求就比较旺盛,如位于中部地区山西、山东等资源型省份的高速路段,货车占比相对更高。正常情况下,各路段的区位优势决定了客货比例的长期稳定性。从全行业来看,目前交通部公布了 2019年的高速公路车流量,客车占比约为四分之三。

3.2.2 五单高速公路 REITs的基本情况分析

五单高速公路 REITs均选择了产业集群优势地区的成熟期高速路产,17-19年的车流量增速大约为8%-10%,差异主要在于客货车比例和未来竞争路网的规划。平安广州广河高速 REIT(广河高速)处粤港澳大湾区,途经广深港澳科技创新走廊核心区域,客车占比为 69%,是五条高速 REITs 中底层路产单位公里收入最高的一只;关注点在于 2023 年、2025 年和 2030 年三条竞品高速通车的分流影响。浙商沪杭甬 REIT(杭徽高速)连接黄山和杭州,区域旅游资源丰富,以客运为主(占比82%),关注点在于疫情对旅游消费的长期影响和 2027年通车的杭临绩高铁分流。华夏中国交建高速 REIT(嘉通高速)和华夏越秀高速 REIT(汉孝高速)均处在湖北,嘉通高速沿线产业集群丰富,而汉孝高速为是武汉西北、东南等地区出行的主要通道,嘉通高速货运占比达到 51%,是其中唯一以货运为主的路产,主要受益于腹地智能电子产业链的发展,预计更容易受到相关产业景气度的影响,但该路产单公里收入较低,主要系单公里车流量的绝对规模较低;国金中国铁建高速 REIT(渝遂高速)地处重庆,沿线产业集群相对丰富等,客车占比 62%,竞品路产通车年份为 2023 年。具体来看:

平安广州广河 REIT 基础资产为广州至河源高速公路广州段项目,广河公路(广州段)途径广州和惠州,全长 70.754公里,项目位于粤港澳大湾区,途经广深港澳科技创新走廊核心区域,辐射范围广。广河高速是广州市城市空间发展规划中“北优”战略和沟通广佛都市圈与粤东北之间的重要交通枢纽。项目 2015 年 12 月开始运营,特许经营收费期限 25 年,至 2036 年 12 月 16 日止,剩余期限 15.96 年。2017 年、2018 年和 2019 年年均日标准车流量增长率分别为 19.06%、18.35%和3.57%,年均复合增长约 13.4%,客车占比 69%。项目存续期内或受到从蒲高速、增天高速和广河高铁通车的影响,影响年份分别为 2023 年、2025 年和 2030 年。

浙商沪杭甬 REIT 基础资产为杭徽高速公路(浙江段),位于杭州市临安区和余杭区,分为昌昱段、汪昌段和留汪段,全长分别为 36.537 公里、67.41 公里和 18.298 公里。杭徽高速公路(浙江段)是连接黄山和杭州两大著名旅游胜地的交通要道,区域旅游资源丰富;也是 G56杭瑞高速重要组成部分,并通过杭州外环与浙江东部沿海地区以及上海实现互联。项目特许经营收费期限为 25年,其中昌昱段(2004年 12月-2029年 12月)、汪昌段和留汪段(2006年 12月-2031年 12月)剩余收费期限分别为 8年和 10年(REIT为 21年发行)。杭徽高速公路(浙江段)交通量以客车为主,约占 85%以上,其中客车一型占 81.9%,车流量 2019年相比 2018年同比增长 11.14%。项目存续期内或受到杭临绩高铁开通的影响,影响年份为 2027 年。

华夏越秀高速 REIT 基础资产为汉孝高速公路,由汉孝高速公路主线及机场北连接线两部分组成,长度分别为 33.528 公里和 2.468 公里。汉孝高速公路位于长江经济带,连接武汉和孝感两座城市,为武汉西北地区和东南地区交通出行的主要通道,也是国家规划银川-武汉大通道的重要组成部分,承担中国西部地区和城市的车辆向武汉市汇聚的功能。汉孝高速的机场北连接线是临空产业园和临港经济区与高速路网的重要入口。项目特许经营权年限 30 年,到期日为 2036 年 12 月,剩余年限15 年。汉孝高速 2015-2020 年交通量年均增长率达 9.70%,客车占比 76%。项目存续期内或受到武大高速、硚孝高速二期通车的影响,影响年份均为 2022 年。

华夏中国交建高速 REIT 基础资产为武汉至深圳高速公路嘉鱼至通城段及其附属设施,全长 90.975公里,途径武汉、咸宁,位于武汉城市圈和长株潭城市圈结合部,是两大核心城市联系的桥梁,也是武汉、咸宁等地的重要出省干线。项目起点咸宁市位于光谷科技创新大走廊南端,咸宁高新区等园区为重点打造智能机电研发生产基地、新型显示配套生产基地。嘉通高速特许经营收费期限为 30年,南段(2016年 2月-2046年 2月)和北段(2016年 8月-2046年 8月)剩余期限约 26年。项目车流量 2021 年较 2020 年同比增长 6.08%,客车占比 49%,其中一、二类客车占据客车出行的主导地位,货车则以重型货车为主。项目存续期内无新增的竞争性通道,路网稳定性较高。

国金中国铁建高速 REIT 基础资产为渝遂高速(重庆段)项目,全长 93.26 公里,项目连接重庆和成都两大国家中心城市的中间地带,是国家《成渝城市群发展规划》重点推进的纽带区域。特许经营权年限共计 30年(2004年 12月-2034 年 12月),项目剩余年限约 13年。途径重庆市的沙坪坝区、璧山区、铜梁区、潼南区,沿线具有丰富的产业集群,分布有众多的产业园区。项目客车占比62%,2017-2019 车流量年度复合增速约 9.56%。项目存续期内或受渝遂复线一期扩建完成影响,影响年份为 2023 年。

3.3 市场机制因素

市场机制因素,指的是对于当前项目自身的现金流没有明显影响,但会影响公募 REITs 二级市场价格的因素。主要包括影响 REITs 整体行情的因素(如流动性、市场情绪、监管引导等),影响单只REITs 炒作难度的因素(如前文所说的规模、投资者结构)。

一是影响 REITs整体行情的因素,如流动性、市场情绪、监管引导等。尽管高速公路类 REITs 和其他资产类型的公募 REITs 相比,本身具有波动性低、弹性小等基本特征,但从时间序列来看,其走势仍和 REITs 整体走势明显相关,高速公路 REITs 板块和公募 REITs 整体的周涨跌幅的相关系数达0.8。因此,其仍会受到影响 REITs 整体行情的因素影响,如流动性、市场情绪、监管引导等,典型如 21年 9月和 22年 2月两个收益率拐点。21年 9月,REITs 整体开启了一波强势上涨行情,主要系三个原因:(1)相对宽松的流动性环境;(2)彼时股债的赚钱效应下降,缺乏好资产,REITs 资产的相对吸引力显现;(3)首批 REITs 上市时,市场有一些观望情绪,部分机构的组织架构和投资流程也尚未理顺,这些问题也正在被解决。因此,21年 9月-22年 2月中旬 REITs 整体累计收益率35.92%,高速公路 REITs 累计收益率 16.36%。22年 2月中旬的行情拐点,主要来自价格超涨以后的监管引导。22 年 2月上旬,REITs 整体的 IRR 基本下降至 3.5%-4%左右,2月上旬国内多支 REITs发布公告提醒投资者基金价格超涨风险,这背后可能体现了监管引导投资者理性交易的意图。(详见报告《REITs 上市以来的七个事实》)

二是规模大小和投资者结构影响波动率和炒作空间。在本文2.4部分我们也阐述了规模较大的特性,导致高速公路 REITs 整体的炒作难度较大、收益波动的弹性更小。从几单高速公路 REITs 自身的比较来看,也符合这一规律,5单高速公路 REITs 规模和波动率的相关系数为-0.89,5单高速公路 REITs规模和上市以来累计涨幅的相关系数为-0.98。

3.4 高速公路 REITs 的估值:资产维度和 REITs 维度

3.4.1 资产估值:核心在于对未来车流量的预测和折现率的选取

我国公募 REITs 的资产估值均采用收益法,根据资产未来每年可能产生的自由现金流,以合适的折现率进行折现,从而计算资产的价值,该方法的核心在于对未来收入的预测(收费标准刚性背景下即对未来车流量的预测)和折现率的选取。一般来说,对未来车流量增速越高、折现率选取的越低,项目估值越高。

(n 为项目运营期限,Ai为第 i 年的自由现金流)

对未来车流量的预测主要考虑区域经济发展、弹性系数、路网结构等几个因素。不同高速公路 REITs公告的预测方法和数理模型可能有一定的差别,但一般都考虑了区域经济发展、交通量和经济发展之间的弹性系数、路网结构等几个因素。根据对各高速公路 REITs 的募集说明书整理,一般对车流量增速的预测流程为:先根据历史的经济数据和交通数据得到交通运输与经济发展的弹性系数,根据对区域未来的经济增长预测,结合弹性系数,计算出区域趋势性产生的吸引交通量;结合路网的情况,考虑道路改扩建诱发的交通量(诱增交通量),运输网络布局变化带来的其他运输方式和项目之间的交通量转移(转移交通量)等因素,得到各个交通小区之间的交通分布(交通流量和流向);最后通过建立相应的路阻函数、车速模型等,得到项目的交通量分配。

从 5 单高速公路 REITs公告的情况来看:(1)对车流量全周期预测的复合增速在 3.2%-6.5%之间,趋势上整体下行,节奏上会受到路网情况变化的扰动。其中,平安广州广河 REIT 的车流量全周期增速预测值相对最高(6.47%),国金铁建 REIT的车流量全周期增速预测值最低(3.19%)。时间趋势上,各高速公路 REITs 的车流量增速预测值整体都缓慢回落,反映随着高速路产车流趋于饱和,车流量逐渐步入稳态。节奏上会受到路网情况变化的扰动,如国金铁建 REIT 受 2023 年底渝遂复线一期建成通车影响,2024 年车流量增速显著下降,下降至-6%;沪杭甬受 2027 年底杭临绩高铁开通影响,2028 年车流量增速显著下滑至 0.8%等。

(2)对折现率的选取在 8%-14%之间。我国公募 REITs 的折现率均选择采用税前加权平均资本成本(WACCBT)测算。5单高速公路 REITs中,平安广州广河REIT的资产评估折现率相对较低(8.0%),华夏越秀高速 REIT的资产评估折现率相对较高(9.72%-14.16%)。

3.4.2 公募 REITs估值:以 IRR为锚,NAV 折溢价率为辅

此前我们曾讨论了应该如何对我国公募 REITs 进行估值(详见报告《我国公募 REITs 的估值思考》),对于收益权类 REITs,我们建议以 IRR为锚、以 NAV 折溢价率为辅衡量资产相对便宜或贵;对于产权类 REITs,可以更关注 cap rate 和 P/FFO。需要关注的是,收益权类的公募 REITs 一般会公告全周期 IRR,但公司自身公告的 IRR基于估值机构给出的车流量增速预期,若公司对未来现金流增长率的假设过于乐观或悲观,可能导致公告口径的 IRR 偏大或偏小。

当前五单高速公路 REITs的 IRR 分布在 3.33%-6.75%之间,估值有一定分化主要系规模和疫情扰动的影响。五只高速公路 REITs 发行时 IRR处于 5.30%-6.89%的区间,截至 22年 7月 22日的 IRR分布在 3.33%-6.75%之间,其中已披露 2021年报数据的浙商沪杭甬和平安广河当前的 NAV 折溢价分别为 1.76%和-1.43%。华夏中交和平安广河当前估值相对便宜,一是华夏中交和平安广河为市值规模最大的两单 REITs,募集规模分别为 93.99 亿元和 91.14 亿元,规模远超其他 REITs;二是二者 21年受疫情的影响可能相对较大,如平安广河受 2021年广州、深圳、东莞等地以及周边福建等省份陆续出现散发疫情影响,2021年的实际通行费收入相对预期偏差为-5%;华夏中交主要受新冠疫情和河南水灾等不利因素的影响,2021 年实际收入相比预测收入偏差为-9%。

从和其他资产的比价来看,高速公路 REITs和股债相比有一定优势。高速公路 REITs 和同行业上市公司相比,主要优势在于 IRR 整体略高且稳定性强,当前高速公路板块 PE 整体约在 10倍左右,极端情况下假设残值归零,粗算对应 15年的剩余存续期限则 IRR 为 5.56%,高速公路 REITs 板块整体的 IRR 高出上市公司股票 IRR 约 26BP;稳定性方面,高速公路 REITs21 年 6 月以来最大回撤13.22%,上市公司股指同时期最大回撤约 14.76%,高速公路 REITs 的稳定性相对更强。和债券相比,高速公路 REITs 的优势在于收益率明显更高,当前高速公路板块的 IRR 大约高出 15 年期限隐含评级 AA 企业债收益率约 120BP。

从 REITs的几大板块整体来看,当前高速公路 REITs的估值也相对便宜,以票息为目标的投资者可以关注其投资价值。高速公路 REITs 估值相对便宜,背后是三个原因:(1)价值随着时间递减是收益权类 REITs 的整体趋势;(2)高速通行费收入本身的弹性通常不大,且 5单高速公路 REITs 的规模大、公众投资者占比低,导致高速 REITs 的整体弹性更小;(3)高速公路行业受 20 年以来的疫情影响相对更大,疫情对路产的车流量和路费收入产生一定负面影响,影响高速公路 REITs 的估值。向后看,若未来疫情带来的扰动好转,将提升高速公路 REITs 的车流量和通行费收入,以票息为目标的投资者可以关注其投资价值。

风险提示

1、现金流预测偏差风险。若公司预计的车流量和通行费收入过于乐观,可能出现未来车流量增速不及预期的风险;

2、基金价格波动风险。受经济环境、疫情因素、运营管理等因素影响,基础设施项目市场价值及现金流情况可能发生变化,可能引起基础设施基金价格波动。

3、路网结构发生超预期变化风险。若项目运营期内,路网结构发生超预期变化如周边有竞争道路扩建或开通,可能导致项目车流量被分流。