库存周期何时切换?对债市影响如何?

12-08 20:24

4,247

本文来自:珮珊债券研究,作者:姜珮珊、孙丽萍

预计明年长债利率中枢或先下后上,债市利率拐点或在Q2

投资要点:

库存周期是最为普遍存在的一类经济周期,美、日、中每轮平均持续时间分别为40、39、41个月。目前我国正处于第8轮的去库存阶段。

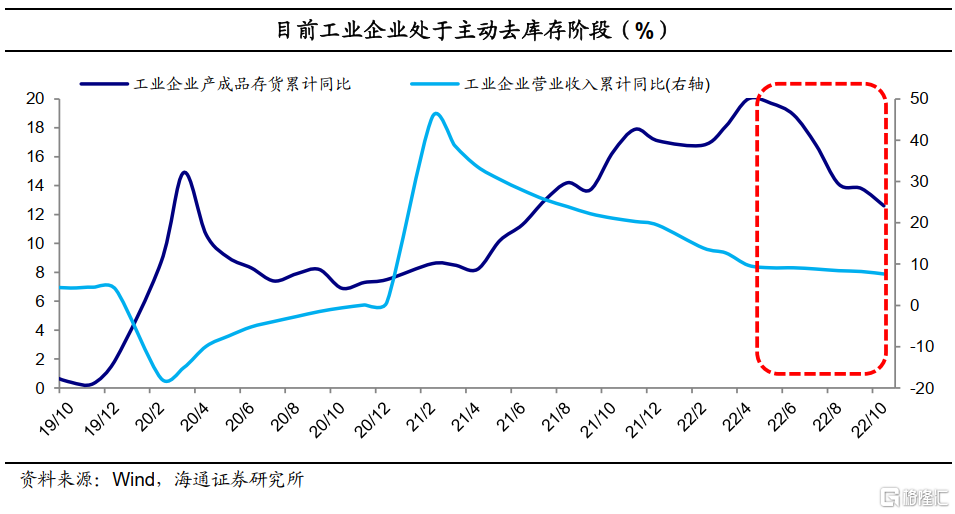

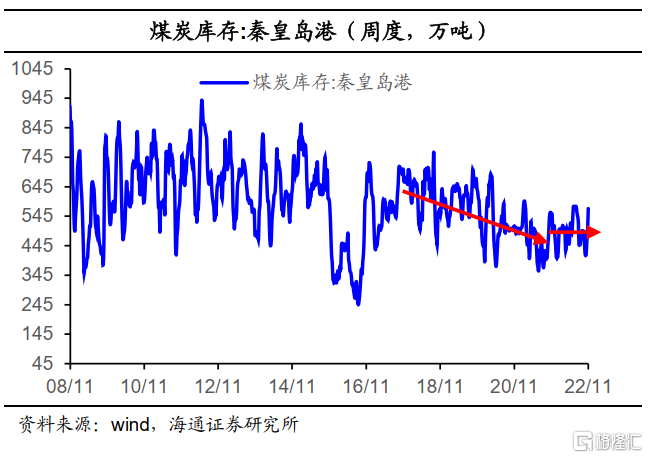

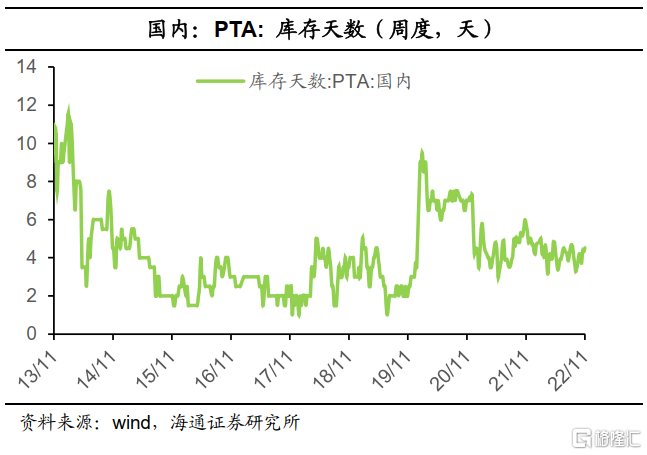

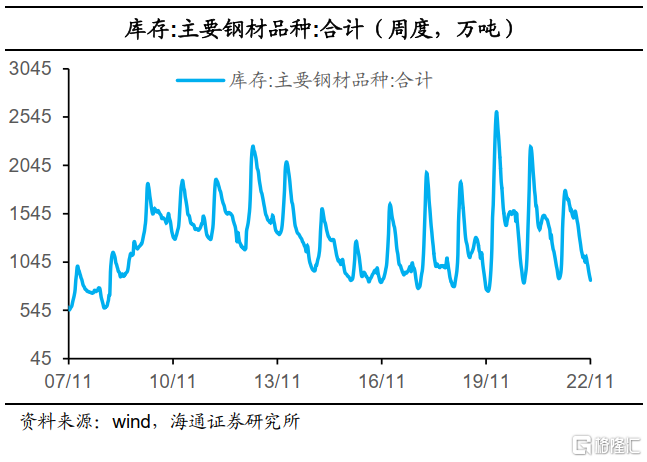

我国库存周期当前运行至何处?(1)整体来看:当前仍处于主动去化阶段,1-10月利润累计同比增速为-3%,工业企业产成品存货增速放缓至12.6%,以及11月制造业PMI反季节性下降、产需两端PMI也均回落,显示当前企业去库存意愿依然较强。(2)分行业看:库存去化空间仍在。1-10月累计库存增速大多放缓,有六成多企业在去库存,而库存去化的工业企业有七成库存增速处于偏高水平,显示去库存的空间仍在。(3)高频数据:煤炭库存处于偏低水平,钢材库存季节性去化、库存处于低位,PTA库存天数仍处于历史中枢偏上水平,水泥库容比环比有所下降、但仍处于历史较高水平。

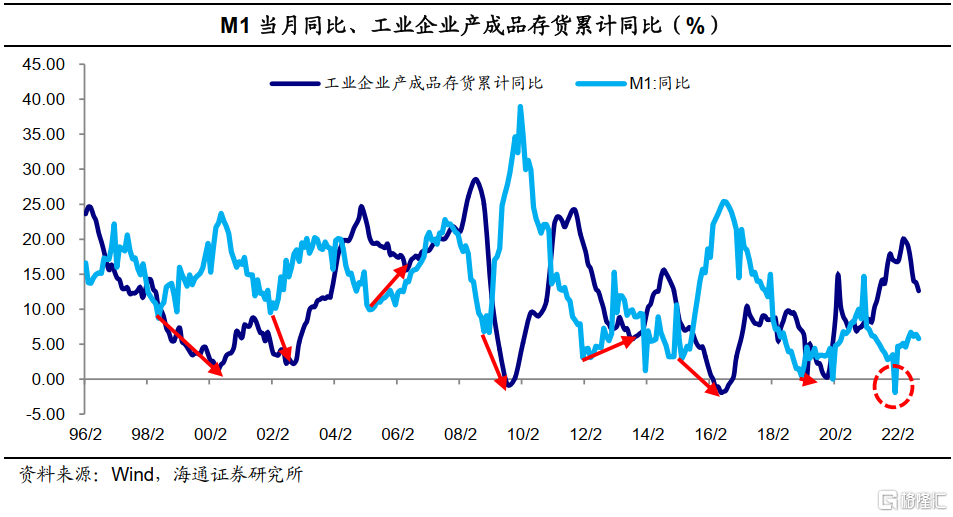

何时有望开启补库存?我们认为尚需时日。理由:历史上,需求拐点领先库存拐点、而目前需求拐点可能仍需等待,再结合库存周期去化阶段持续时间最短12个月,库存去化完成时产成品存货累计同比增速均下降至较低水平,而目前这些条件尚不具备。从领先指标来看,M1见底规律指向明年下半年或开始补库存,PPI见底规律指向明年中或开启补库存(详见正文)。

对债市涨跌有何影响?我们预计明年长债利率中枢或先下后上,债市利率拐点或在Q2。除了2023年经济因低基数或高于2022年,单季度经济增速高点或在Q2的原因之外,主要是当前我国和美国的库存均在去化,明年初我国或延续主动去库存、此阶段债市利率有65%的概率趋于下行,但明年Q2库存或转为被动去、而后或走向主动补库存,届时债市利率分别有65%、63%的概率趋于上行,因此Q2债市转向的风险或提升。

1. 库存周期的划分与规律

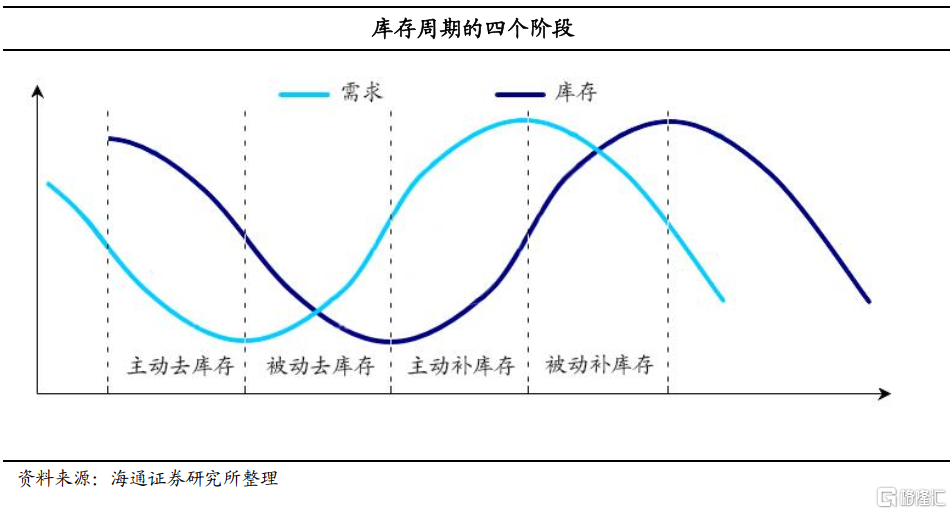

库存周期的四个阶段:1、主动去库存:需求回落,企业对未来经济状况的预期悲观,不得不主动降低库存以改善自身资金状况。2、被动去库存:需求触底反弹,但企业依然谨慎,需求逐渐超过企业的预期,此时企业的库存进一步下降。3、主动补库存:需求已连续多月反弹,企业对未来逐渐乐观,企业的库存也已降至较低水平,企业逐渐补充库存以应对需求的反弹。4、被动补库存:需求开始下滑,但企业依然乐观,需求逐渐低于企业的预期,此时企业的库存进一步上升。

库存周期是最为普遍存在的一类经济周期,美、日、中每轮平均持续时间分别为40、39、41个月。

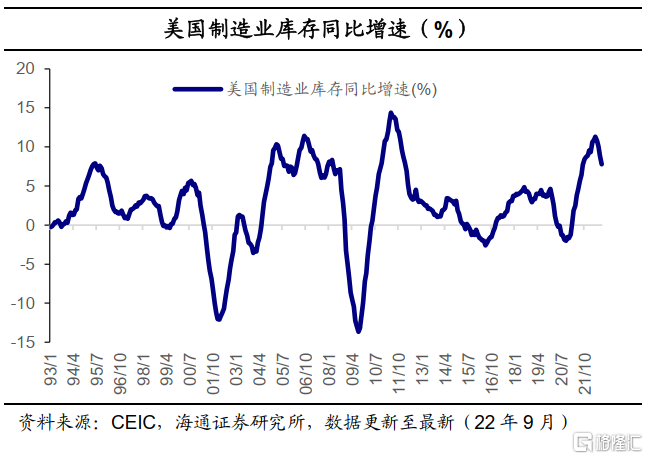

(1)美国方面,93年以来美国经济先后经历了八轮库存周期,波峰分别为:95年6月、98年3月、00年8月、03年3月、06年9月、11年5月、14年6月、18年7月和22年5月,平均每轮库存周期持续40.4个月。

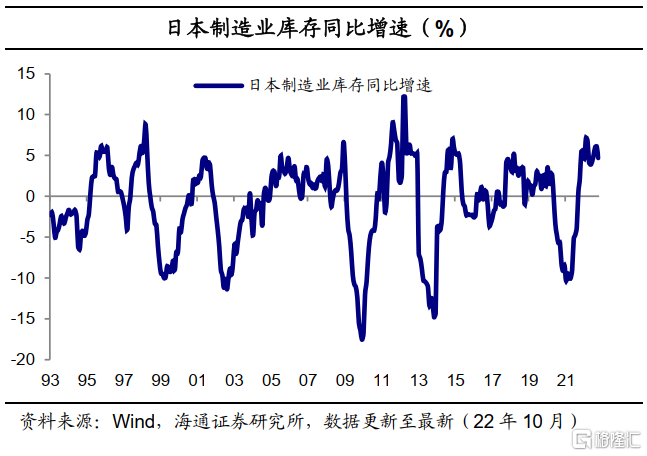

(2)日本方面,自93年以来也经历了八轮完整的库存周期,波峰分别为:96年2月、98年3月、01年6月、05年7月、09年1月、12年3月、15年2月、18年3月和22年2月,平均每轮库存周期持续39个月。

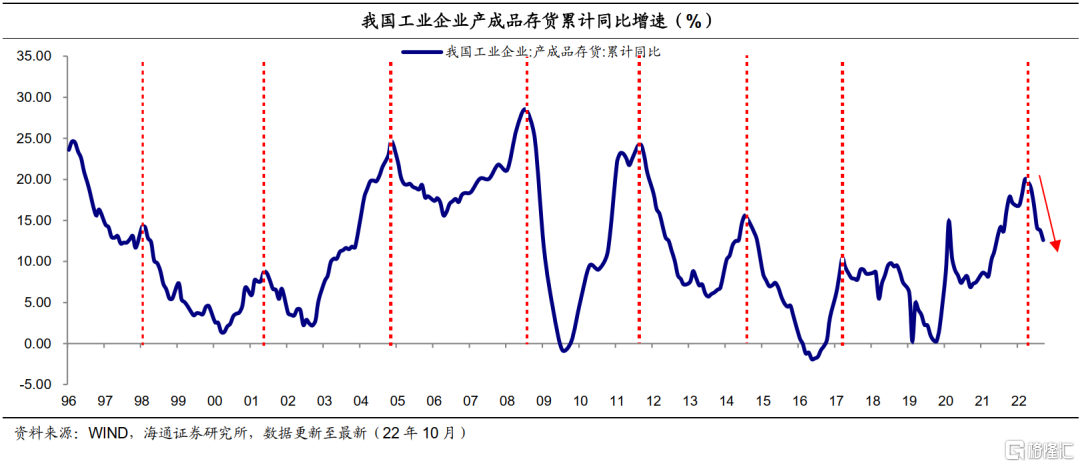

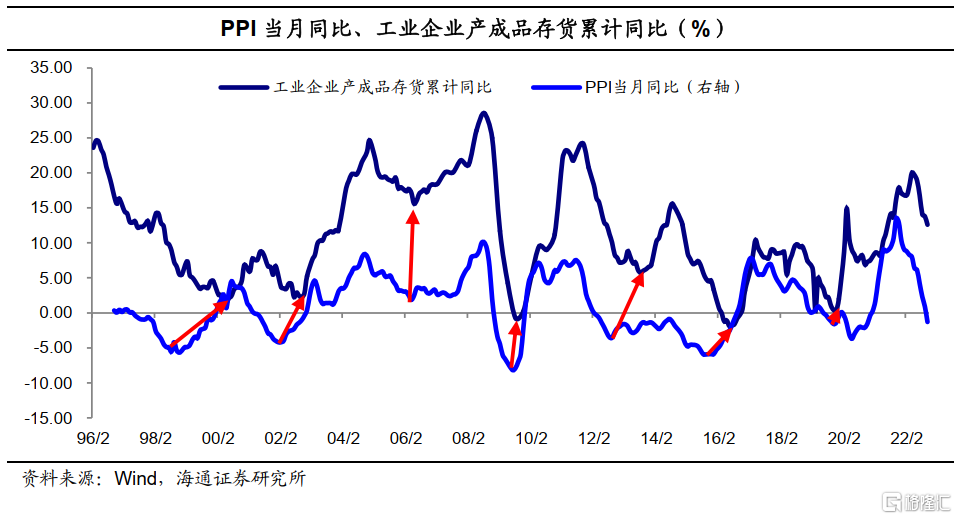

(3)我国库存周期:96年以来,我国先后经历了7轮完整的库存周期(目前正处于第8轮的去库存阶段),波峰分别出现在98年2月、01年6月、04年12月、08年8月、11年10月、14年8月、17年4月、22年4月,每轮库存周期持续时间短则32个月、长则60个月(主要是受疫情冲击影响,库存周期拉长)、平均41.4个月。

2. 我国库存周期当前运行至何处?

随着10月PPI同比增速转负、11月疫情防控优化措施二十条落地,市场上关于PPI何时见底回升、需求端何时向好、对应的库存周期何时从去库存到补库存的讨论增多,本文章主要对当前库存周期所处位置、未来走势进行探讨,详细内容如下:

2.1整体来看:当前仍处于主动去化阶段

1)存货下降+需求向下=指向主动去库存

从规模以上工业企业产成品存货同比增速、工业企业主营业务收入同比增速(17年以前)和工业企业营业收入同比增速(17年及以后)来看,工业企业营收增速自去年2月冲高后持续回落,全国规模以上工业企业利润总额增长也持续走低、至今年10月利润累计同比增速为-3%,工业企业产成品存货增速自今年4月以来也持续放缓,显示自今年4月以来工业企业一直处于主动去库存阶段。

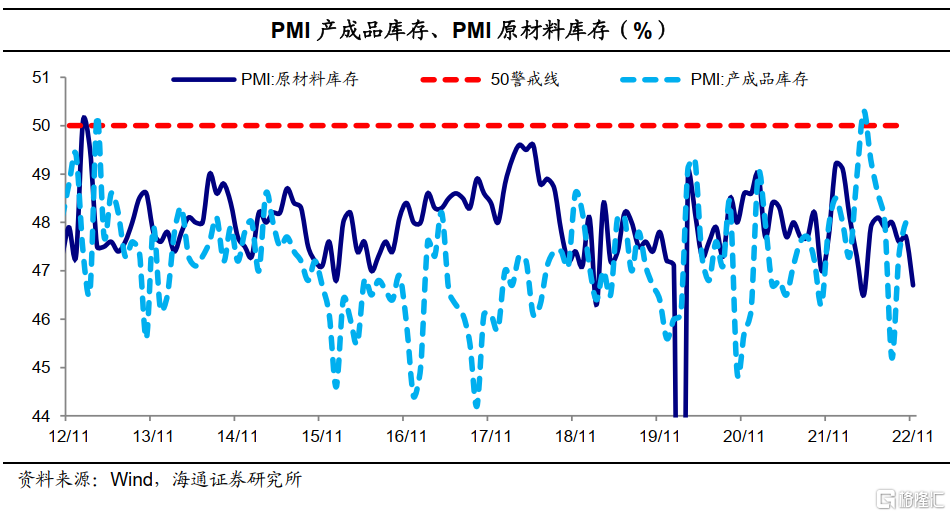

2)制造业PMI库存显示去库存意愿仍强

从制造业PMI库存数据的趋势来看,除今年4月产成品库存PMI回升到50.3%之外,此后一直处于荣枯线下方,原材料库存PMI大多时候更是在48%及以下。10月工业企业利润下降,11月制造业PMI反季节性下降、产需两端PMI也均回落,当前企业去库存意愿依然较强。

2.2分行业看:库存去化空间仍在

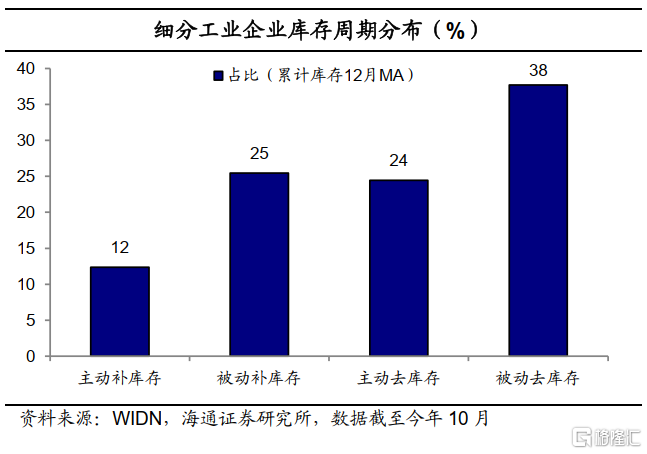

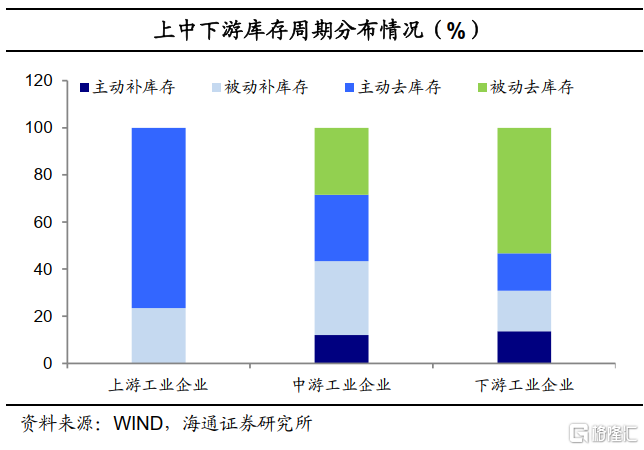

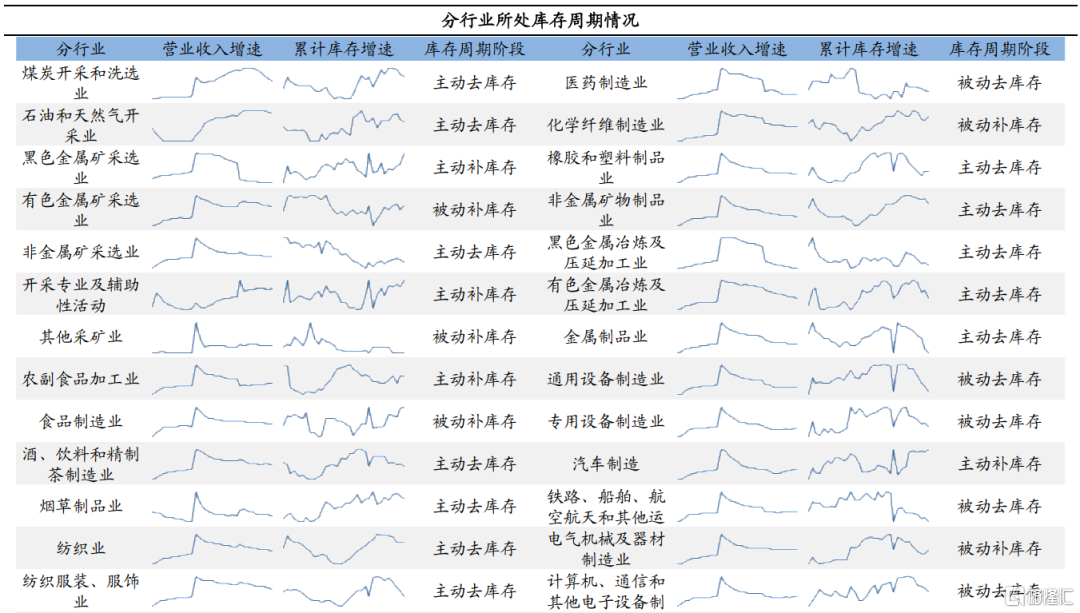

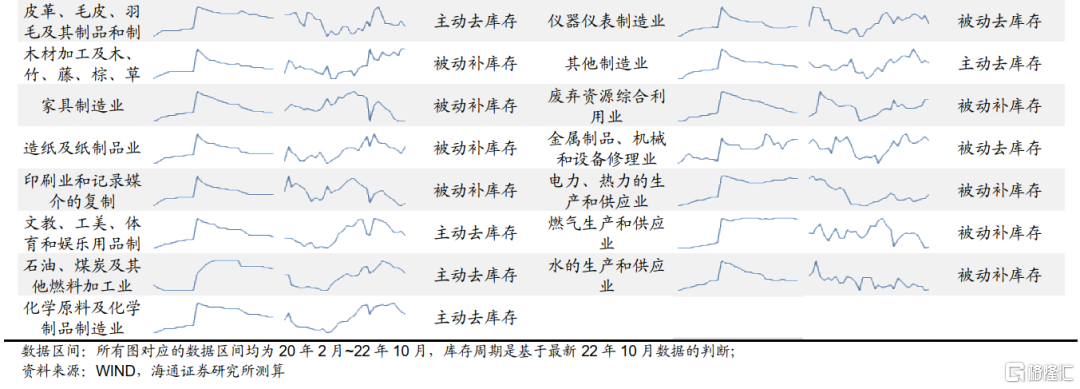

1-10月累计库存增速大多放缓,有六成多企业在去库存。从细分的41个工业企业来看,处于主动去库存、被动去库存阶段的占比分别为24%、38%(截至今年10月,相关企业12月-MA库存合计占41个工业企业总库存比重,下同),处于被动补库存阶段、主动补库存阶段的分别有25%、12%。

分上中下游来看:上游企业近八成在主动去库存,中游企业所处库存周期分化,虽然1-10月工业企业利润下降,但结构继续改善,部分中下游行业利润回升明显,中游企业被动补/主动去/被动去库存的占比均在三成左右,下游企业以被动去库存为主、占比过半。

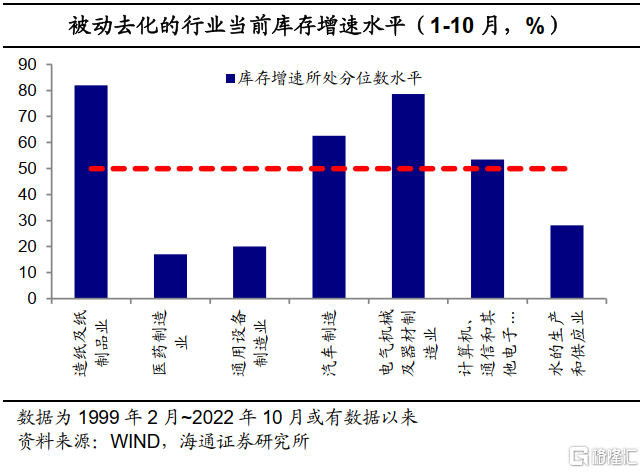

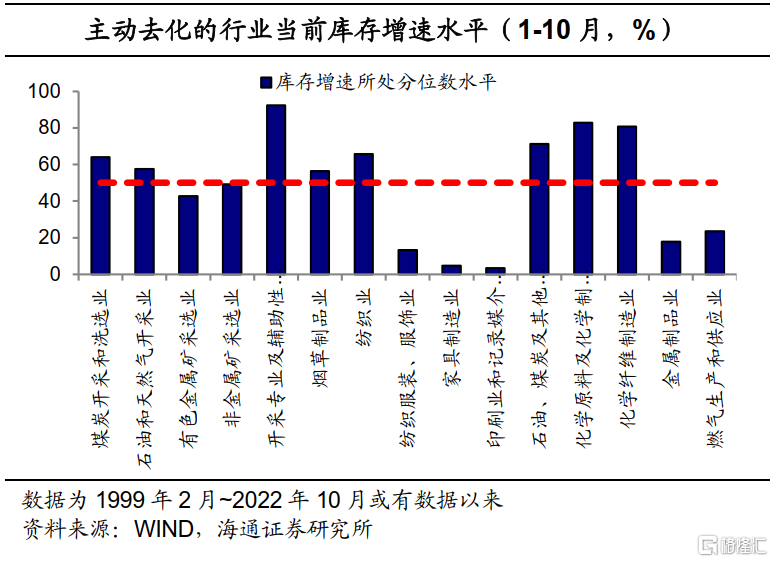

库存去化的工业企业有七成库存增速处于偏高水平,显示去库存的空间仍在。主动去库存&被动去库存的工业企业今年1-10月累计库存增速仍处于历史偏高水平,其中占比71%的企业库存增速所处分位数在53%~92%区间(22年1-10月的累计库存增速在数据区间为99年2月~22年10月中所处的分位数水平(数据不全的为有数据以来的所有数据)),这意味着当前产成品库存出清仍需时日,短期内库存去化或将延续。

2.3高频数据:PTA/水泥库存处于历史中等偏上/较高水平

前文细分工业企业库存数据是低频(月度)数据、且数据披露时间有滞后,需我们跟踪高频库存类指标(周度),数据显示:

(1)煤炭库存处于偏低水平。虽然秦皇岛港煤炭库存11月26日当周&11月以来月均值环比回升,但从绝对水平来看仍处于近几年偏低水平,月均值同比增速转负、已连续三个月放缓。

(2)PTA库存天数仍处于历史中枢偏上水平。今年3月以来PTA库存天数在3天~4.8天左右,虽处于2020年以来偏低水平、但仍在历史中枢上方、较2015年末和2018年初的低水平仍有较大差距。考虑到化工品下游行业众多,其需求端受整体经济基本面影响,而11月以来产需两端环比走弱,局部地区疫情严峻仍抑制消费,需求增长受限使得库存去化较为缓慢,预计去库存或仍将延续一段时日。

(3)水泥库容比环比有所下降、但仍处于历史较高水平。水泥库容比11月25日当周值和11月以来月均值环比均下降,但仍处于历史较高水平(主要是沥青新开工率回落,基建单月投资增速回落,使得水泥库存消耗速度变慢)。随着寒冷天气来袭,叠加春节假期临近,水泥需求和产量均在季节性下降,短期来看水泥库容比或仍将季节性走低,但距离库存出清或仍有很大空间。

(4)钢材库存季节性去化、库存处于低位。今年3月下旬以来,主要钢材品种库存持续下降,主要背景是今年基建发力托底经济在一定程度上对钢材需求形成支撑,但钢材需求也受到疫情压制,以及钢材产量整体偏弱。总体来看,钢材库存走势基本符合季节性,只是绝对值处于近年同期较低位置。近期地产积极政策频出,但实际效果有待观察,年末基建项目建设进度或放缓,钢材库存消耗速度或放慢。

3.何时有望开启补库存?

我们认为从需求变动和库存周期切换规律来看,库存周期从去化切换到补库尚需时日:

l其一、从历史经验来看,需求拐点领先库存拐点、但领先性差异较大(少则领先1个月、多则领先17个月),目前营业收入累计同比增速尚在下降阶段,再考虑到当前局部地区疫情依然较为严峻,这意味着需求拐点可能仍需等待。

l其二、历史上库存周期去化阶段持续时间在12~31个月、平均21个月,本轮去库存从今年4月开始,至今年10月仅持续6个月,若按以往库存去化最小持续时间,也需等到明年5月才有望转为补库存。

l其三、历史上去库存结束往往是工业企业产成品存货累计同比增速下降至低位,累计同比增速低点在(2004年12月~2006年5月那轮除外,当时库存在去化但GDP不变价增速不断攀升高位,因此库存未充分去化就走向了补库存)5.7%至-1.9%区间,而今年1-10月存货累计同比增速仍处于12.6%的偏高水平。

M1见底规律指向明年下半年或开始补库存。从历史来看,2000年以来M1见底领先去库存周期结束2~19个月、平均领先约11个月,22年1月M1见底规律可能指向明年下半年或开启补库存。

PPI见底规律指向明年中或开启补库存。PPI同比与工业企业营业收入累计同比增速走势基本同步,我们预计PPI或在明年Q2见底,这指向明年工业企业需求或先弱后强。再考虑到2000年以来,PPI见底领先去库存周期结束1~11个月、平均约5.3个月,故PPI见底规律或指向明年上半年库存可能继续去化、年中或开启补库存。

4. 对债市涨跌有何影响?

我们预计明年长债利率或先下后上,债市利率拐点或在Q2。除了2023年经济因低基数或高于2022年,单季度经济增速高点或在Q2的原因之外,我们预计今年末至明年初库存周期大概率不构成债市转向,但明年Q2库存或转为被动去、而后或走向补库存,因此Q2债市转向的风险或提升。具体来看:

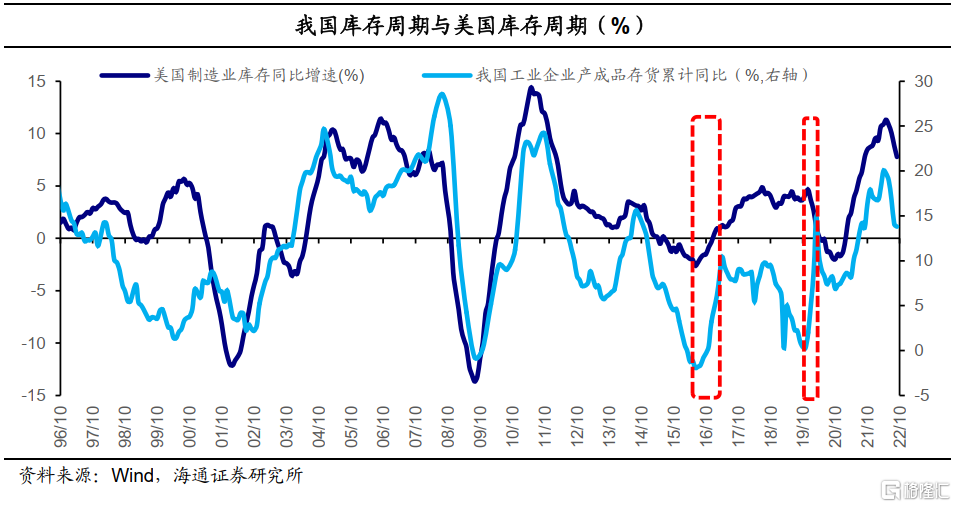

l当前我国和美国的库存均在去化,短期对债市仍偏利多支撑。与2016年四季度债市熊市相比,16年8月我国补库存周期开启、与美国补库存形成共振;与2019年末相比,中美库存周期错位,我国开启补库存而美国库存去化。

l当库存周期处于主动去化阶段时,债市利率大概率趋于下行、下行概率为65%(基于2002年~22年10月10Y国债利率月均值环比变动)。当库存周期走向被动去化阶段时,债市利率大概率上行、上行概率为65%;以及库存开启主动补库存时,债市利率有63%的概率趋于上行。

格隆汇声明:文中观点均来自原作者,不代表格隆汇观点及立场。特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为实际操作建议,交易风险自担。

相关阅读

评论

暂无更多评论