国内ITサービス市場のITベンダートップ5は? IDCが発表

IDCによると、2022年の国内ITサービス市場は前年比3.3%のプラス成長で、市場規模は6.7兆円を超えた。市場シェアのトップ5社は?

[金澤雅子,ITmedia]

この記事は会員限定です。会員登録すると全てご覧いただけます。

IDC Japan(以下、IDC)は2023年7月11日、2022年の国内ITサービス市場のベンダー売上ランキングを発表した。

売り上げ6位に上昇した「あの企業」

同レポートは、国内ITサービス市場における主要ベンダーの競合状況を把握するため、売上額に基づいた国内ITサービス市場におけるシェア、サービスセグメント別・産業分野別の順位をまとめて分析を加えたものだ。

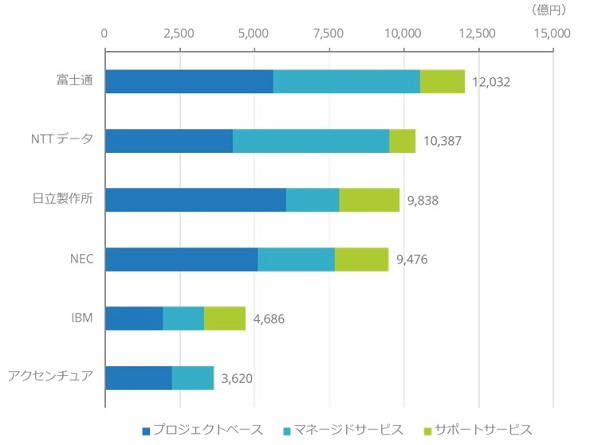

2022年の国内ITサービス市場規模は6兆734億円で、前年比成長率は3.3%だった。ベンダー売上の上位5社は、1位から順に富士通、NTTデータ、日立製作所、NEC、IBMで、前年から変動はなかった。

6位には売上額成長率が前年比20%超となったアクセンチュア(前年8位)が入った。2017年以降、2桁成長を続けるアクセンチュアは、デリバリー体制の拡大とビジネスコンサルティングを起点にシステム構築や運用、BPO(ビジネスプロセスアウトソーシング)までエンドツーエンドの全社変革支援を展開し、売上額を伸長させた。

2022年の国内ITサービス市場 主要ベンダーサービスセグメント別売上額(※連結ベース、グルーブ外企業向け、暦年ベースのIDC定義に基づく推定値)(出典:IDCのプレスリリース)

市場をけん引したサービスセグメントは?

サービスセグメント別に見ると、「プロジェクトベース市場」は上位10社のうちキンドリルの分社化に影響を受けたIBMを除く9社が全てプラス成長となり、国内ITサービス市場拡大をけん引した。いずれのITベンダーも、既存システムのクラウド移行やモダナイゼーション、デジタルビジネス関連案件の需要増が主な成長要因となった。

「マネージドサービス市場」では、従来型ITアウトソーシングのマイナス影響があった一方、マネージドクラウドサービスの増加などのプラス影響もあり、IBMを除く9社のうち8社がプラス成長となった。他方、サポートサービスは、半導体や部材供給の遅れやコロナ禍におけるハードウェア製品の特需の反動によって、上位10社中5社がマイナス成長となった。

産業分野別に見ると、「金融」では上位10社中9社が、「製造」「流通」では上位10社中8社がプラス成長となった。いずれも、基幹システムのクラウド移行やモダナイゼーション、デジタルビジネス化案件や、これらに伴う「SAP」や「Salesforce」などの業務アプリケーションの導入支援が活況となった。

「通信、メディア」と「政府、公共」では、一部事業者の投資抑制や大型案件の反動がベンダーの売り上げ動向に影響を与えた。その他の産業分野では、「運輸サービス」などコロナ禍の影響を大きく受けた産業においてIT投資の回復が見られた。

製造や流通などでもIT投資が回復

2022年はコロナ禍が収束に向かったことや、下期以降、半導体や部材不足の影響が緩和されたことを受けて、IT投資が抑制傾向にあった産業分野でもIT投資の回復が見られた。

IDCの村松 大氏(Software & Servicesのマーケットアナリスト)によると、「これまで主に金融が先行していた既存システムのクラウド移行やモダナイゼーションとデジタルビジネス化イニシアチブが、相対的に遅行していた製造、流通など他の産業分野に拡大している」という。