最新!京东将在下周寻求通过香港上市聆讯,预计6月18日正式登陆港交所,募资额度约30亿美元

14小时前

作者:Arti

来源:独角兽早知道

1

恒指思变,洼地不现?

事实上自去年底以来,很多人都在说港股是全球估值洼地。

显然这与香港作为全球金融中心的国际地位是不相匹配的,并且全球资本最开放的城市名片也侧面证明一切。

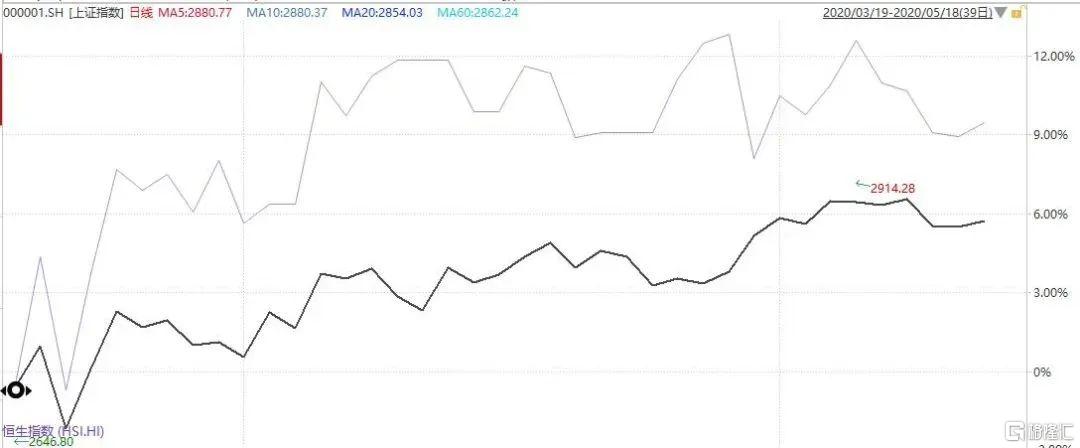

我们可以看到,从这次公共卫生安全事件爆发的最低点到现在,恒生指数已经显著跑赢了A股指数。

数据:Wind,上证综指与恒生指数的对比

目前恒生指数已经从当初的8.26倍的市盈率涨到了现在的9.6倍,从当初的0.84倍的市净率涨到了现在的0.91倍。

发布于1969年11月的恒生指数,已经年过50,而其迎来的新变化,可能是一个变革,是一个恒指新时代取代旧时代的开始。

5月18日下午收市后,恒生指数公司公布了3个咨询总结:

1. 纳入同股不同权公司及第二上市公司至恒生指数及恒生中国企业指数选股范畴;

2. 撤除对红筹股及民营企业加入恒生中国企业指数的额外挑选准则;

3. 恒生指数的定位不作任何改变,同时亦不会对香港与内地成份股,及金融股在恒生指数里的比例或比重作出限制。市场代表性将仍然是恒生指数成份股变动之主要考虑因素。

以上变动会在2020年8月份之指数检讨开始实施。

其中最重要的就是第一条,纳入同股不同权公司及第二上市公司至恒生指数及恒生中国企业指数选股范畴,这意味着几个重量级股票小米集团(01810.HK)、美团点评(03690.HK)、阿里巴巴(09988.HK)将被纳入恒生指数。

将同股不同权的公司纳入恒指呼声已久。

早在两年前,小米即将成为港股第一家以“同股不同权”架构上市公司前,恒指公司董事兼总经理关永盛对于恒指纳入同股不同权公司一事表示,“有很多期货、期权及指数基金产品被动式追踪恒指,因此影响面会较大,需要更审慎处理,需要先观察‘同股不同权’公司上市后的市值、交易量。”

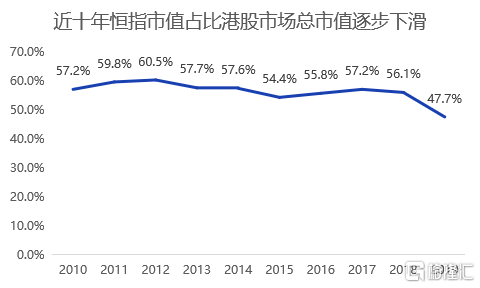

市场一向对指数应否纳入同股不同权公司有不同声音,由于这些公司多为业务遍及全球的中国科技巨头,支持者视之为不容错失的黄金投资机会,同时从市场代表性而言,在指数中无视此类大型股票亦似乎不太合适。从市值占比看,恒生指数占比持续下降,由此前的接近六成下降至不到五成。

反对人士比较在意这些公司的不同投票权架构,忧虑一般股东会被只拥有少量股份但不合比例投票权的“少数”股东牺牲利益。

此次咨询结果,超过90%的人站在支持的一方。可能为了减轻对市场的一次性影响,目前此类公司在指数里的个别成份股比重上限设定为5%,后续是否会提高权重有待进一步观察。

2

阿里、美团均入选,京东紧随其后

而本次阿里、美团和小米等新经济公司入选恒生指数后,市场的关注点同样是转移到了近期将回港二次上市的京东集团身上。

据悉,京东香港上市计划于5月25日开始新股申购,已获得多家二级市场投资机构关注,或最早于6月在港上市。

据悉,京东此次二次上市筹资额可能会达到30亿美元,或成为香港今年最大IPO。另有消息显示,京东物流或也在IPO上有所计划。

而与此同时,京东控股的达达集团在5月13日递交赴美IPO招股书,业内人士估计,达达的IPO规模最终可能达到5亿美元。

进退之间,马不停蹄开启一系列动作的京东到底在谋划什么?

分析人士认为,国际形势的变化让美国资本市场的变数不断增大,为避免遭遇到更多的黑天鹅事件,寻求更广泛的融资渠道及路径应为题中之意,毕竟对于京东的核心业务来说,手中有粮,心中才能不慌。

而达达选择此时于美股上市,或意在占领即时配送高地,这也是一个不进则退的残酷战场。此外,除了电商和物流等板块,京东在金融、房地产及云业务未来发展的期望也很大。

赴港上市融资可能会成为京东的一次重要转折起点,同时其在发展战略和战术上也需要实现更有针对性的改革。

3

骄傲的自建物流,坚实的护城河

相对于阿里及拼多多,京东最自豪的莫过于其供应链体系,即自建和运营自己的仓库和物流系统。

最新数据显示,截至2020年3月31日,京东物流运营了730多个仓库,包含京东物流管理的云仓面积在内,仓储总面积约为1700万平方米。

自建物流优点相当明显,其可加快物流速度,提升客户体验,助推业务增长。

事实上,2019年之前,京东物流已亏损多个年头。而2019年当年,物流业务的扩展也大幅增加了京东的收入成本。数据显示,年内京东收入成本增长24.3%,主要由于在线零售业务的增长。随着物流业务的扩展,其向第三方提供物流服务的相关成本也迅速增加。

不过目前来看,其自建物流的优势似已有所显现。在对物流人员及仓库进行改革之后,京东物流费用率从2019年第二季开始连续三个月实现下降。在第二季度业绩电话会议上,刘强东宣布京东物流已实现盈亏平衡。2019年全年,京东物流及其他服务收入达239亿元,较上年以超60%增速扩大,其中,外部收入占总收入的比重已超过40%。

2020年一季度,在电商平台纷纷受制于物流履约问题时,京东物流的正常运营让京东成为不少消费者的首选。京东零售集团CEO徐雷在财报电话会上就表示,疫情期间京东老用户的回流较为明显,京东新用户的主动访问和主动购物都在提升。

在这一态势下,京东对物流业务的投资仍在继续。而有消息显示,2020年京东物流亦有上市计划,由此来看,其于2019年及2020年一季度的优异表现或成为必须达成的条件。

与物流相比,京东系下达达集团的上市步骤更显清晰。

达达集团由原达达与京东旗下的京东到家合并而来。2016年4月,京东以京东到家的资产、京东集团的业务资源以及2亿美元,换取合并后新公司47.4%股份。招股书显示,目前京东仍持有达达集团47.4%股权比例,为第一大股东,沃尔玛的持股比例为10.8%。

而京东除了是达达集团大股东之外,也是其重要客户。招股书显示,2017年、2018年、2019年和2020年一季度,来自京东的收入占达达集团总收入比重分别是56.7%、49.1%、50.5%和37.8%。

对于京东来说,达达集团是其在即时配送领域不能舍掉的布局。

可以看到,以消费品、生鲜为代表的高频业务在京东内部的战略地位正在凸显,2020年一季度,京东日用百货等生活必需品的销售净收入同比增长38.2%,达525亿元,占总收入接近40%。

京东多年来构建的快递网络以当日达、次日达为主,在履约时效性上并不适合生鲜和消费品类。因此,达达集团将会是京东大商超业务在即时配送上的重要倚重对象。

分析人士认为,通过上市,达达集团将获得更多资金以应对激烈的市场竞争,这对于即将回港二次上市的京东来说也会有一定程度的利好。