畅游完成私有化:市值被低估 是否回归A股成最大悬念

2020年4月18日 12:14:56

雷帝触网

本文来自 雷帝触网。

搜狐(SOHU.US)今日宣布正式完成畅游私有化交易,畅游成为搜狐全资子公司,畅游的美国存托股票不再于纳斯达克全球精选市场挂牌交易。此举对搜狐意义重大,因为畅游将成为一家由搜狐直接及间接全资拥有的私有公司。

这一安排将使搜狐和畅游两家公司都受益,对于搜狐来说,受益更为显著,因为它将不需要再从收益中“扣除(畅游)归于少数股东的权益”。

投行花旗集团昨日宣布提高对搜狐股票的评级,花旗预测,此举将改善搜狐自身公布的利润,因此搜狐当前股价偏低。

畅游前身则是搜狐游戏事业部,在2009年4月赴美上市,是搜狐首次分拆上市的子公司。

2019年9月,搜狐向畅游提议私有化。10年一个轮回,畅游回归搜狐,正值搜狐持续盈利发力期,以畅游为主的在线游戏与搜狐媒体、搜狐视频更深入的结合,想象空间巨大,且未来有更多资本运作空间。

畅游退市成搜狐全资子公司

2019年9月9日,搜狐宣布已向其控股子公司畅游的董事会递交初步非约束性要约,提议现金收购搜狐尚未持有的畅游全部在外流通A类普通股。

合并对价较公司美国存托股票于畅游宣布收到“私有化”要约前一个交易日,即2019年9月6日的收盘价格溢价82.4%,较畅游宣布收到“私有化”要约前三十个交易日的平均收盘价格溢价70.1%。

根据畅游合并的合并计划的规定,合并生效时畅游已发行且存续的非搜狐持有股份A类普通股已被注销,以换取每股获发5.4美元不计息现金的权利;且畅游存续的每一股美国存托股票已被注销,以换取每股存托股票获发10.8美元不计息现金的权利(需要减去0.05美元ADS注销费用及其他可能的费用)。

由于畅游并购公司在畅游合并生效前持有畅游所有已发行且存续股份超过90%的投票权,根据开曼群岛公司法第233(7)条,本次畅游合并采用了法定简易合并程序,畅游股东不需要对此次畅游合并进行批准。

本次合并完成后,畅游成为搜狐全资子公司,同时,畅游向SEC提交相关文件从纳斯达克退市。预计搜狐会持续对公司的整个业务和运营进行评估,不排除资本运作的可能性。

畅游回归更有利于长期规划

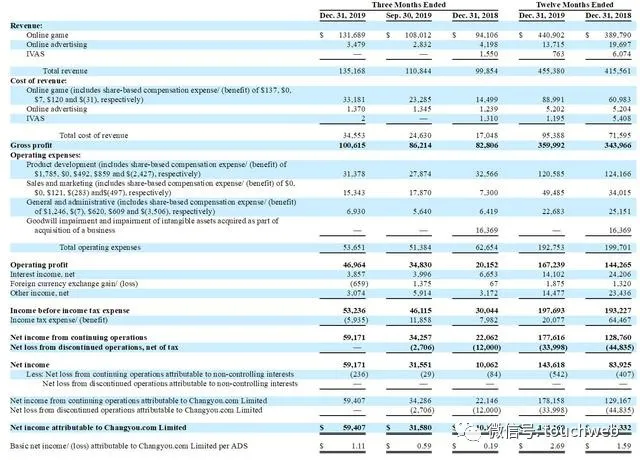

畅游私有化的背后,是长期市值被低估。畅游2019年营收为4.55亿美元(约32亿元),较上年同期的4.16亿美元增长9%;畅游2019年净利润为1.43亿美元(约10.07亿元),较上年同期的8392万美元增长70.2%。

畅游2019年第四季度营收1.35亿美元,较上年同期的9410万美元增长35%;

畅游财务数据

2019年第四季度美国通用会计准则下,归属于畅游公司的净利润为5900万美元,上年同期为2200万美元;2019年第四季度非美国通用会计准则下,归属于畅游公司的净利润为6300万美元,上年同期净利润为2200万美元。

当前,畅游的市值为5.76亿美元(约40亿元),市盈率非常低,只有4。而从畅游拆出去独立上市的第七大道市值为73亿港元(约9.36亿美元)。

第七大道的背景是,畅游在2011年收购第七大道68%的股份,一部分为6826万美元固定现金,另一部分为最高不超过3276万美元浮动额外现金。2013年,畅游收购第七大道剩余28%股权。

2015年4月时,畅游签订一系列资产处置协议,其中包括第七大道业务以及畅游的一些海外业务,这些资产处置交易总对价大约为两亿美元。

实际上,畅游在北京石景山有自己的大楼,光大楼的资产价值也不低,但在美股市场上,畅游的价值已经大幅低于第七大道。

之前,畅游的同行完美世界、巨人网络、盛大游戏均已私有化,并回归A股。

巨人网络预计2019年营收25.69亿,较上年同期的37.79亿元降32%;归属于上市公司股东净利8.34亿,较上年同期的10.78亿元降22.66%。

巨人网络财务数据

巨人网络2019年的营收和利润都不及畅游,但截至2020年4月18日,巨人网络市值却达到335亿元,市盈率是41.81。

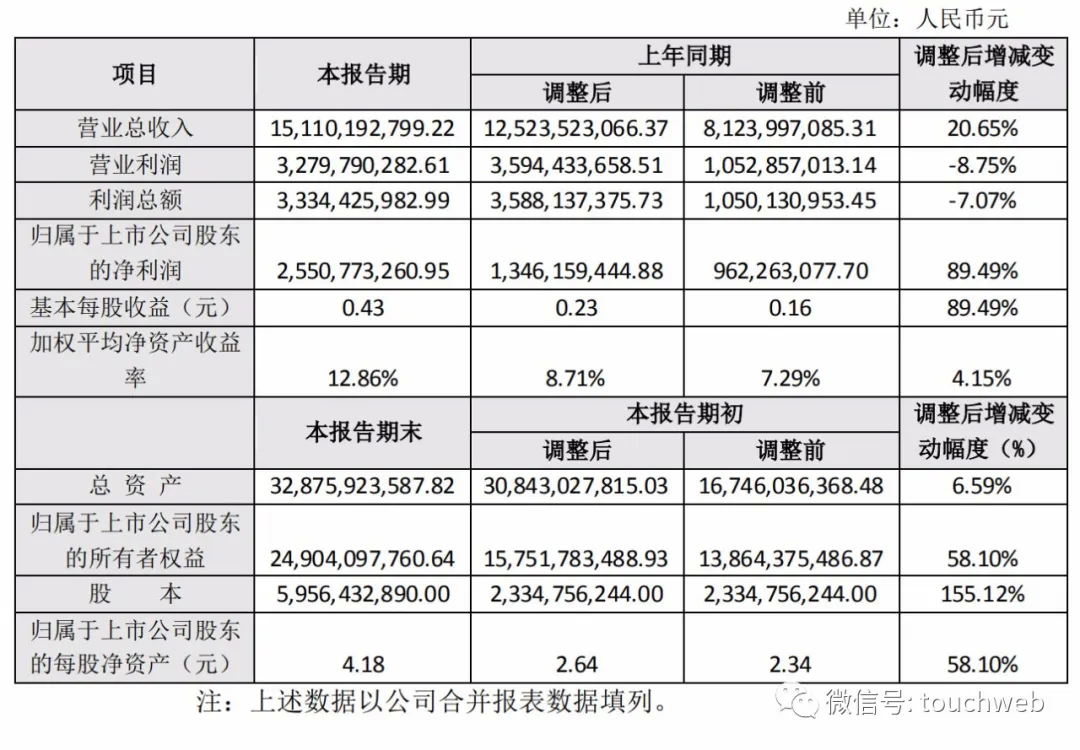

而将盛大游戏装入到A股的世纪华通预计2019年营收151亿元、营业利润32.79亿、利润总额33.34亿、归属于上市公司股东净利25.5亿元,分别较上年度增长20.65%、降低8.75%、降低7.07%和增长89.49%。

将盛大游戏装入到A股的世纪华通财务数据

世纪华通市值已经达到898亿元,成为A股市值最高的游戏股公司,世纪华通市盈率更是148.74。世纪华通近期还进行了定增,募集资金近31亿元,包括中国人民人寿保险、高毅资产等多家大型基金加持世纪华通。

而同期在美股市场,畅游并无多大流动性。在A股的游戏股明显具有比在美股上有更多的市盈率,且有更多资本加持,这就是畅游私有化最根本的原因。

是否回归A股成最大悬念

对于搜狐为何私有化畅游?其实从市场、管理等方面看,目前的确是畅游私有化的好机会。

由于移动设备取代个人电脑成用户访问网络游戏主要手段,畅游等网络游戏公司在近年来的经营环境比2009年公司首次公开募股时面临的挑战要大得多。

畅游私有化后,将有更多的自由专注于长期战略规划,公司管理层将能够更好地回应和应对外部挑战,而不必承受上市公司固有的短期业绩压力,提高决策的效率以及提升公司的管理效果。

近期,大批中概股被做空,不排除做空机构抓住了美国投资者对中国企业和中国市场不了解的心理,并从中获利的可能性,畅游在近期从纳斯达克退市,也可以很大程度避开了风险。

综合国内外投资市场情况,畅游私有化是在理性看待企业自身状况并充分了解行业未来发展形势后,调整公司战略和改变公司治理的最终结果。

据知情人士透露,畅游私有化后,将紧跟游戏市场发展脚步,在手游开发方面,占据市场份额,收入得到循序增长;在端游方面,稳定保持现有收入趋势,增加产品多样性,持续吸引忠诚粉丝。

当前,畅游已购买了俄罗斯方块的IP,相关产品研发进度良好,计划年内通过代理或自己发行。畅游将逐渐摆脱游戏类型单一的现状,持续提升畅游游戏出厂标准,在深耕MMORPG的同时,拓展策略类和休闲类游戏,提升用户新鲜感,打造游戏健康产业链。

此外,回归搜狐后,畅游将会和搜狐旗下媒体资产进行更好地合作和协同,优势互补。对于畅游来说,影游联动这种商业模式通过已有粉丝基础的影视IP帮助游戏低成本导入用户,增加用户粘性。

而加入了游戏的搜狐,可使视频、媒体等业务的合作可以更灵活,有利于完整搜狐在文娱方面的布局,形成自己的泛娱乐生态,以影视IP、游戏IP为核心,打造IP粉丝经济,畅游将从单纯的网游业务平台,升级为涵盖影视制作、造星计划以及版权扩展等多种关联性业务的娱乐实体。

当前,畅游也更具有了想象和资本运作的空间,对于当前的搜狐集团来说,如何盘活这一块资源,是否让游戏业务回归A股,就是留给外界最大的悬念。