【報酬率400%的ETF】女股神如何連續5年打敗美國大盤?

是不是在2020年有聽到「女股神」或是「女巴菲特」之類的稱號呢?

為什麼有這號人物?為什麼又可以獲得這樣的頭銜呢?

原因是有一位方舟投資的基金管理人,旗下基金在2020年的績效表現得特別好,更是連續五年打敗美國大盤的績效,也因此一戰成名。

所以說你不覺得她很厲害嗎?是不是覺得你錯過了一檔特好的ETF呢!想不想深入了解一下這系列ETF值不值得投資呢,那就繼續幫我往下看下去吧!

連續5年打敗大盤:方舟投資(ARK Invest)

有別於傳統的估價方式

方舟投資(ARK Invest)和傳統ETF選股的方式特別不一樣,他們是一間專注投資在「破壞性創新(Disruptive Innovation)」的公司。

因為方舟投資所認為的破壞式創新可以「能夠有大幅度創新、且能夠大幅度改善人類生活的科技」,所以他們特別專注在這一塊的投資上。

也就是說呢,他們非常看好一些關於人工智慧、區塊鏈、DNA序列、能量儲存、機器人等相關產業,他們認為這些會改變世界運行的破壞性創新可以創造很好的長期投資機會。

主動式ETF的方舟投資

為什麼是主動式ETF這件事還要特別拉出來說呢?

一般來說,被動式選股的ETF,像是追蹤美國大盤的VOO、SPY、IVV,他們的管理費也才不過是0.03%~0.09%,費用率就顯得非常的低。

但是主動型ETF畢竟還是人在主動幫你選股,所以相對的「管理費(expensive ratio)」就會比較高,就好像說一個人替你做比較優質的服務,所以理所當然你要付他比較高的服務費給他。

而方舟投資的整個系列的ETF費用都是在0.75%左右,相比之下費用率當然比被動式選股多了不少。

當然你可能會想說,ARK系列的平均績效這麼高,0.75%的費用並不算什麼。當然這一點不能否認,如果連續好幾年的持股績效很高確實0.75%的績效好像根本不算什麼。

Catherine D. Wood是誰?

為何人人都稱他女版巴菲特?

Catherine D. Wood(凱瑟琳伍德)出名並不是因為她是方舟投資的執行長,而是她近年來幫基金創造了非常高投資報酬率的績效,且也跑贏了美股大盤的績效。

由於近幾年Catherine D. Wood管理的基金績效都跑贏大盤,甚至也跑贏了巴菲特管理的波克夏海瑟威,也因此獲得了『女版巴菲特』或是『女股神』的稱號。

當然Catherine D. Wood和巴菲特的投資模式是不太一樣的,撇除掉巴菲特近幾年有重壓蘋果(#AAPL)外,其他都是比較專注於金融與民生相關的產業,像是富國銀行(#WFC)、可口可樂(#KO)、美國運通(#AXP)等。

但是Cathie Wood卻比較專注投資於「破壞式創新」的科技公司,像是特斯拉(#TSLA)、Square(#SQ)等,都是目前財報表現比較不穩定,但卻是有無限想像空間與未來具非常大發展潛力的公司。

1f53a.svg 凱瑟琳伍德是方舟投資的執行長,最近也被封為「女版巴非特」。圖片來源:tesmanian.com

ARK方舟投資旗下5檔有名的ETF

方舟投資旗下有總共有5檔主動型基金,分別投資於不同類型的破壞式創新產業。

而這5檔的基金管理人都是Cathie Wood,每一檔主動選股ETF的平均投資績效都超過15%,也是遠遠勝過於美國大盤VOO。

當然這麽高的報酬也有它一定的風險存在,我們會放在後面再來說明,這邊就先來分別看這幾支ETF有什麼不同的地方吧!

☛ 延伸閱讀:ETF是什麼?ETF的4大類型與優缺點一次看!

|

(往右滑) |

產業 |

管理費 |

平均績效 |

|---|---|---|---|

|

ARKK |

新興創新領域 |

0.75% |

26.70% |

|

ARKW |

次世代網路 |

0.76% |

32.33% |

|

ARKF |

金融科技創新 |

0.75% |

39.56% |

|

ARKQ |

自動化技術與機器人 |

0.75% |

17.21% |

|

ARKG |

基因革命 |

0.75% |

19.75% |

ARKK:新興主動型ETF

- 官方網站:https://ark-funds.com/arkk

- 平均績效:26.70%

- 基金管理人:Catherine D. Wood(凱瑟琳伍德)

- 前五大持股:「Tesla、Invitae Corp、Square、CRISPR Therapeutics AG、Roku Inc」

ARKK這支ETF會包含到比較多破壞式創新領域的產業,也就是說你可以把它想像成其他ARKW、ARKF、ARKQ、ARKG的總和。

就有點像是ARKW只專注於買不同的產地的蘋果、ARKF專注於買不同產地的橘子,但是ARKK則會同時買不同產地的蘋果、橘子、水梨、芭樂等等。

也就是說,相較於方舟投資的其他主動型ETF,ARKK屬於更具有分散風險的ETF,因為ARKK有包含到不同創新式產業的個股,包含到了一定比例的健康醫療、資訊科技、工業、金融等產業。

所以假如說你想投資一點資金在「方舟投資」,或是你想做點比較分散風險的「破壞性創新」投資,你可以考慮ARKK這支主動型ETF,至少他不是將資金集中在某種特定產業上。

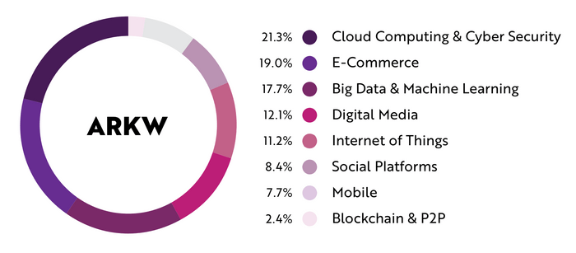

ARKW:下一代物聯網主動型ETF

- 官方網站:https://ark-funds.com/arkw

- 平均績效:32.33%

- 基金管理人:Catherine D. Wood(凱瑟琳伍德)

- 前五大持股:「Tesla、Roku Inc、Square、Facebook、Slack Technologies」

ARKW是一支次世代網路主動型ETF,會比較專注投資在雲端計算、物聯網、大數據、網路安全等產業。

所以整體看下去就是比較偏向特定產業的ETF,當然風險相對就會比ARKK高一點,但是相對的這檔ETF的平均績效也比較有機會大於ARKK。

而ARKW我自己覺得有點像是VGT、QQQ、FIVG的感覺,就是有點偏向科技信息類的ETF,只不過就是ARKW就比較偏向持有新創的公司。

☛ 延伸閱讀:VGT、QQQ、VGT是什麼ETF?25檔ETF全攻略一次看!

ARKW會專注投資於以下6種產業上:

1. 雲端計算與網絡安全

2. 電子商務

3. 大數據與人工智能(AI)

4. 移動技術與物聯網

5. 社交平台

6. 區塊鍊和P2P

ARKF:金融科技創新主動型ETF

- 官方網站:https://ark-funds.com/fintech-etf

- 平均績效:39.56%

- 基金管理人:Catherine D. Wood(凱瑟琳伍德)

- 前五大持股:「Square、MercadoLibre, Inc、Intercontinental Exchange、Pinterest、LendingTree」

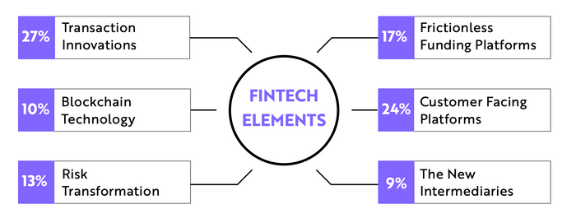

這檔ETF會以「金融科技創新」為主題,所以只要是關於金融科技創新、可以將科技技術導入新產品或金融服務的公司都有可能納入ETF中。

所以有別於傳統銀行、保險的業務,像是富國銀行、花旗銀行、摩根大通等,ARKF特別專注在還沒有大量運用在現實生活中的新科技金融產業。

ARKF會專注於以下6種金融科技創新上:

1. 交易創新 (27%)

2. 區塊鏈技術 (10%)

3. 風險轉化 (13%)

4. 無摩擦資金平台 (17%)

5. 面向客戶的平台 (24%)

6. 新中介 (9%)

1f53a.svg ARKF這檔ETF的持股成分,像是區塊鏈技術(Blockchain Technology)佔了大約10%左右。

ARK方舟投資系列的共同大持股

自動駕駛大廠:特斯拉 Tesla

尤其是2019~2020年,有投資美股或是有在關注美股的人應該都知道特斯拉在這1年多股價狂飆,並且也在2020-08-11時一股拆成五股,以利低價格讓大家都能參與投資。

我相信你應該知道特斯拉是做電動車、自駕車的企業,所以我也不必再做太多說明,而且現在路上也看的到很多特斯拉的汽車或是充電站~

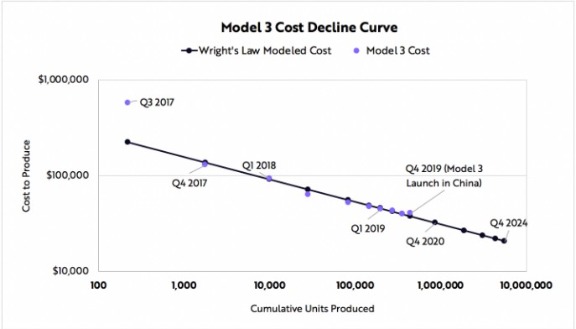

那麼ARK方舟投資成為了特斯拉的大股東後,他們因此做了特斯拉的分析報告,評估在牛市中的特斯拉的目標價是多少,甚至喊出保守的中間目標價也大概是每股$1400美金左右。

所以我也出自於自己的好奇心,幫你看ARK他們家的分析報告,他們當然也不是隨便估算價錢而已,他們可是有成本和生產量方面的依據才有這樣的目標價。

1f53a.svg 特斯拉的Model 3在生產成本不斷降低,並且生產數量也是有穩定上升。圖片來源:ARK方舟投資

如果要說特斯拉在2024年的目標價是否成立,其實你必須再多多觀察Tesla是否依照Wright’s Law(賴氏定律)繼續走下去。(Wright’s Law:某產品的累計產量每增加一倍,成本就會下降一定的百分比。)

不過目前能肯定的是過去包含烤箱、半導體、電視、太陽能等,將近有60種技術都可以成功降低製造成本、提高毛利率,所以如果特斯拉未來也能依循著Wright’s Law繼續走,或許真的很有希望達到目標價$1400美金左右也說不定。

況且依照現在特斯拉從2017-Q3一直到最近的2019-Q4數據來看(可見上圖紫色的點),確實在Model 3的製造成本上有開始在降低。

只要到2024-Q4以前有保持這樣的水準下,產生出1000萬台電動車也不是個太大的問題,在高毛利與高營收的情況下,自然就能創造出較高的淨利讓股價上揚。

【想知道該不該進場電動車嗎?】

掌握一個小小秘訣,參加3小時的美股教學

你就知道特斯拉這種股票到底怎麼看!

分享會原價NT$100,透過下方連結報名可免教材費喔!

新科技金融大廠:Square

Square這間公司主要業務是電子支付系統相關的產業。簡單想就是Square可以讓用戶用通過手機在Square設備上刷卡或是手動輸入細節就能使用信用卡。

這會讓一般比較難申請傳統刷卡機的中小企業感到有興趣,因為他們就可以透過Square的小小設備就能完成交易,也不用負擔傳統刷卡機的費用。

【補充】:

中小企業對於傳統刷卡會比較卻步而不使用的原因如下~

1. 一般來說銀行會對於商家的規模以及行業多少限制,而且如果中小企業的營業而過低的話,相對來說傳統刷卡機費用相對也是較高的。

(Square有不同價格的設備,也同時解決了傳統銀行對於商家推模、行業的限制)

2. 中小企業一般對於現金流非常重視,但是傳統刷卡機可能要下個月才能拿到錢,這對中小企業來說是比較棘手的一件事。

(Square可以讓店家完成交易後1~2天後可取款,也解決傳統刷卡機取款過久的問題)

另外,ARK方舟投資認為Square(SQ)的Cash App能夠成為全球領先的消費者金融服務。

如果Cash App能夠有傳統銀行20%水準的營利,再加上賣家業務的持續增長中,他們預估Square(SQ)可以每年19%的報酬率,從當今的每股US$150,到2025年有望至每股US$375。

非常厲害的是,Cash App提供用戶許多銀行服務,像是「直接存款、借記卡、ATM、比特幣及股票投資平台、獎勵計畫、美國轉帳英國免費服務」等。

這些強大的功能卻實很吸引人,你就可以不用再親自跑去人擠人的銀行辦事,但是目前台灣上沒有使用Cash App的習慣。

包括上面所講的Square刷卡設備目前在台灣也還是很少見(我自己也還沒見過),所以這方面業務未來是否能在美國以外的區域擴大發展也非常令人期待。

1f53a.svg Cash App在近幾年的業務發展。圖片來源:ARK方舟投資

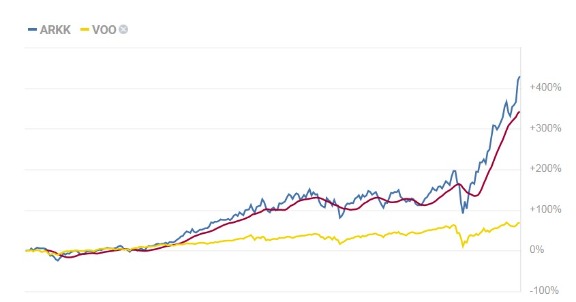

ARKK與VOO相比較

1f53a.svg ARKK(藍色)和VOO(黃色)近五年的股價走勢圖,ARKK遠遠打敗美國大盤績效。圖片來源:SPDRs

|

(往右滑) |

ARKK |

VOO |

|---|---|---|

|

ETF模式 |

主動選股 |

被動選股 |

|

選股邏輯 |

破壞式創新產業 |

美國前500大企業 |

|

近五年漲幅 |

~400% |

69% |

|

風險 |

偏高 |

較低 |

|

管理費 |

0.75% |

0.03% |

如果我們把方舟投資中最經典的ARKK這支ETF和VOO做比較,不用我特別講,你也可以非常明顯到看ARKK這五年報酬率高達400%(藍色線)。

也因為ARK系列的投資績效在這五年中實在太驚人了,讓執行長Catherine D. Wood的名聲大大提升,使得方舟投資越來越紅。

但是把這系列的ETF拆開來看成分股,能讓這些ETF積效這麼好的原因也歸功於特斯拉,因為ARKK也持有將近10%的特斯拉,使得它這一年有非常驚人的漲幅,更明顯的是在COVID-19崩盤後更驚人的漲幅。

ARK方舟投資可以投資嗎

我知道你看到這裡一定很想知道這系列ETF到底能不能投資對吧!答案是:「只要你有錢,當然可以投資」。

但是這邊我要告訴你這檔的優缺點、風險,你要仔細去評估到底適不適合投資,不是看到它好像會漲你就去投資它,這對你來說是非常危險的。

☛ 延伸閱讀:你確定你的投資策略是對的嗎?5種你反被股票玩的賠錢原因!

☛ 免費美股分享會:最下方可報名,教你學會自己挑選好的美股!

ARK方舟投資系列的優點

巴菲特的價值投資非常提倡買股票要買自己了解的企業,當然買ETF也是一樣的狀況,甚至是你在買股票要保持著安全邊際,這樣你才會有比較大的機會可以贏錢。

但是呢,也因為巴菲特這樣的投資方法,最近10年巴菲特也確實錯失了一些科技業的投資,反而ARK系列都能找到一些非常具有未來性的產業,而且也參與到了他們的漲幅。

也就是「他們會幫你主動篩選非常具有未來性的公司」,你不必自己研究最具未來發展的公司有哪些、在哪裡找,他們團隊會直接幫你挑選在ETF中,你只要在股價中付給他們一點點的管理費就可以了。

只不過前提是電動車、大數據、數位支付等,你也必須對這類未來有高度不確定性的產業有信心,你也才敢投資它對吧?

ARK方舟投資系列的缺點、風險

大家都知道ARK系列的ETF這五年漲勢驚人,但最大的問題是「決大多數成分股的股價都是脫離基本面的」,如果你有興趣你可去看看特斯拉、Square的本益比,不是200就是1000,也就是你買下公司的同時你是期望公司1000年之後可以回本。

雖然這些新創公司有所謂的「破壞式創新」,非常具有未來發展的可能性,但是如果你回到股票的基本面來看,這些公司的價格是被高估的非常多!

所以你說投資ARK系列的風險大不大,我們會說風險真的「偏大」,因為這些公司確實目前在賺現金的方面還沒有很強大的能力。

但也不能說你不能透過這系列的ETF賺到價差,只能說持有這檔ETF真的要有比較高的敏銳度,甚至也能說你要有很銳利的「眼光」。

☛ 延伸閱讀:怎樣叫做脫離基本面?15個基本面指標一次了解!

1f53a.svg 特斯拉(Tesla)在2019之前是不斷燒錢的企業,到了2020即使賺錢,但本益比卻高得嚇人。圖片來源:morningstar

延伸文章、結論

股票入門

![]()

總結複習

- 方舟投資旗下一系列的ETF專注投資於「破壞式創新」的公司,其績效連續五年打敗美國大盤,是屬於主動型選股的ETF。

- 凱瑟琳伍德身為方舟投資的執行長兼基金管理人,因為旗下的ETF績效驚人且打敗大盤,最近獲得女股神的稱號。

- 方舟投資旗下比較著名的ETF:ARKK、ARKW、ARKF、ARKQ、ARKG,管理費大約都是0.75%。

- 方舟投資旗下ETF的共同大持股有「特斯拉、Square」,這兩間公司分別屬於電動車業務和創新是金融科技的公司。

- 方舟投資最經典的ETF:ARKK,將它拿來和美國大盤VOO做個基本的比較,ARKK確實在這五年的績效狠狠打敗了VOO。

- 綜合ARK系列的優缺點,方舟投資很擅長幫你尋找具有未來性的公司,可以幫你的投資組合利益最大化,但同時這些公司的股價又很容易跟基本面脫離,能不能長期持有肯定會是一個問題。

股票深入研究

文章導覽

發佈留言 取消回覆

留言

名稱

電子郵件

個人網站

在瀏覽器中儲存顯示名稱、電子郵件地址及個人網站網址,以供下次發佈留言時使用。