维持超配评级,摩根士丹利看多中国的逻辑在哪?

5小时前

5月7日,摩根士丹利表示,其他因素不足以动摇对中国股票的超配评级,MSCI中国的相对表现将继续好于其他新兴市场;与美国存托凭证(ADR)相比,建议超配A股。同时指出中国经济复苏态势明确、主权偿债能力更强,而且,线上经济占比较高,在保持社交距离的状态下更有韧性。摩根士丹利维持基准预测下MSCI中国2020年盈利同比下滑2%、沪深300盈利持平的预测,远好于新兴市场13%的预计下滑幅度。

摩根士丹利作为一家全球领先的国际性金融服务公司,也是最早进入中国发展的国际投资银行之一。近十年来对中国的经济保持乐观,而且在2017年就出具一份长期前景分析报告《为什么我们看好中国》,提出中国很可能避免金融危机,并将在2027年达到高收入状态。同时随着对债务水平上升、改革步伐缓慢以及与美国潜在贸易冲击等影响日益关注,中国正越来越多转向高附加值制造业和服务业,人均国民收入将在未来十年从现在的8100美元提高到12900美元。

那么在2020年摩根士丹利继续看多中国,维持超配中国股票的评级的逻辑在哪?

国内疫情防控持续向好,经济逐步恢复。国内的疫情爆发在春节之前,各个行业尤其是消费这块错过这个一年一度爆发的机会,再加上节后很懂企业没法马上复工,经济的休克疗法几乎在一整个季度,在4月份才有部分指数得到恢复。根据国家统计局数据,2月份中国制造业采购经理指数(PMI)为35.7,比1月下降14.3;非制造业PMI从1月的54.1下滑到29.6。

不过国家机器及时发布各项经济举措刺激消费,维护好企业发展,在货币方面中国人民银行利用可以支配的手段确保货币政策宽松,保证金融体系可以获取充裕的流动性。同时国家税务总局2020年一季度新闻发布会上表示,日前,今年首个季度申报纳税期刚刚结束,税务部门及时完成了减税降费统计核算工作。据统计,今年一季度全国累计实现减税降费7428亿元。

根据研究投资的第三方服务商巴德咨询公司的中国问题研究团队提出中国经济继一季度增速急剧下滑后,在二季度会初现V形复苏。

在全球大流行的背景之下,中国经济是未来率先走影响发国家,反看美国仍处在流行当中,根据其公布的数据,美国第一季度GDP总量为5.26万亿美元,根据下降4.8%来计算,美国第一季度GDP如果没有增长的话,应该是5.53万亿美元。所以美国GDP下降的量约为0.27万亿美元,在未来,不排除二季度的GDP继续受到影响。

外资进入受政策欢迎。中国股市逐渐具有一定的全球影响力,而作为全球股票市值较高的市场,加上A股加快国际化的步伐,外资进入门槛越来越低。在政策上面,自2020年4月1日起取消证券公司外资股比限制,符合条件的境外投资者可根据法律法规、证监会有关规定和相关服务指南的要求,依法提交设立证券公司或变更公司实际控制人的申请。

国内的外资开放程度越来越深,MSCI、富时罗素等国际指数逐步提升纳入A股权重,尤其是MSCI指数将中国大盘A股纳入因子从15%提升至20%,在MSCI中国指数和MSCI新兴市场指数中的权重将分别提升为12.1%和4.1%。同时MSCI及富时罗素两大指数公司都将在5月进行半年度指数审议。

所以政策上对于外资的流入持开放,欢迎的态度,根据招商证券统计如果以3月末北上资金持股在全部外资中占比68%的比例进行估算,4月末全部外资持A股规模可能达到2.13万亿,占A股自由流通股的8.56%。

中国股票市场估值低。沪深300指数是外资眼中的“核心资产”,自陆股通开通以来,外资持续看好和增持。作为整个市场的代表,截至2019年12月31日,沪深300指数成分股数量仅占全部A股数量的8%左右,但其总市值达超38.98万亿元,在全部A股总市值的占比近60%,流通市值为13.30万亿元,占比达到54%。

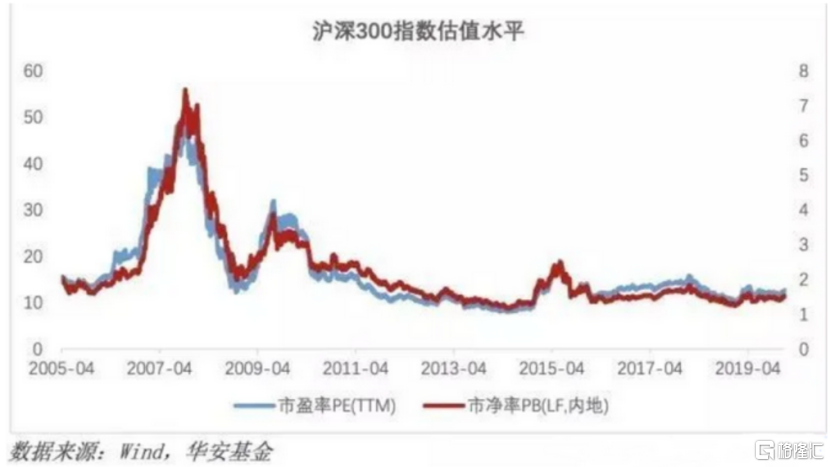

同时估值处于低位,目前沪深300指数的PE处于历史上的33%分位点,PB处于历史上的26%分位点,估值水平处于历史低位。

开放欢迎的政策,率先从疫情走出来的国家经济以及低估的上市企业。这三点是吸引外资持续买入中国优质企业的原因,摩根看多中国,显然也是随着潮流罢了。