「看風使舵」的摩根大通,為什麼不值得信任?

1.

雖然在大眾中不太被熟知,但「摩根大通」在金融行業卻是大名鼎鼎,它是北大、清華等眾多名校金融專業畢業生夢寐以求的求職對象。但就在這幾天,「摩根大通」卻以不太光彩的形象出現在中國公眾面前。

談起摩根大通,需要追溯到19世紀的J.P.摩根公司。J.P.摩根公司是由約翰·皮爾龐特·摩根(John Pierpont Morgan )於1861年成立,並以自己的姓名進行命名的一家金融企業。在約翰·皮爾龐特·摩根的帶領下,其不斷壯大,不僅為美國眾多大型企業的發展提供了重要的融資支持,還為很多海外國家的政府融資提供支持。

尤其在19世紀末與20世紀初,J.P.摩根公司因為幾起舉世矚目的交易而聲名鵲起。其中,1892年,其撮合了愛迪生通用電力公司與湯姆遜—休士頓電力公司合併成立了大名鼎鼎的通用電氣公司。1901年,J.P.摩根公司合併了著名的卡內基鋼鐵公司及美國另外幾家頭部鋼鐵企業,成立了美國鋼鐵公司。

由於1929年的美國經濟大蕭條,美國政府於1933年頒佈實施了新的銀行法案,在該法案中明確了商業銀行業務和證券業務必須分業經營的決定。1935年,J.P.摩根公司被迫只保留了原有的商業銀行業務,將證券業務拆分為摩根士丹利證券公司。

1959年,剝離了證券業務的J.P.摩根公司與紐約擔保信託公司合併,成立了美國摩根銀行。20世紀90年代左右,由於美國開始放開對金融企業分業經營的管制,摩根銀行又開始重新進入到投資銀行領域。此時,為了將同在投行領域的摩根士丹利與摩根大通區分,投行從業者又習慣將摩根士丹利簡稱為大摩,將摩根銀行簡稱為小摩。

2000年12月,摩根銀行和大通-曼哈頓公司合併成立摩根大通銀行,之後在2008年金融危機中,又收購了瀕臨破產的投資銀行巨頭貝爾斯登,從而成為一家擁有「投資銀行、零售金融服務、銀行卡服務、商業銀行、財產及證券服務和資產管理」的綜合性金融巨頭。

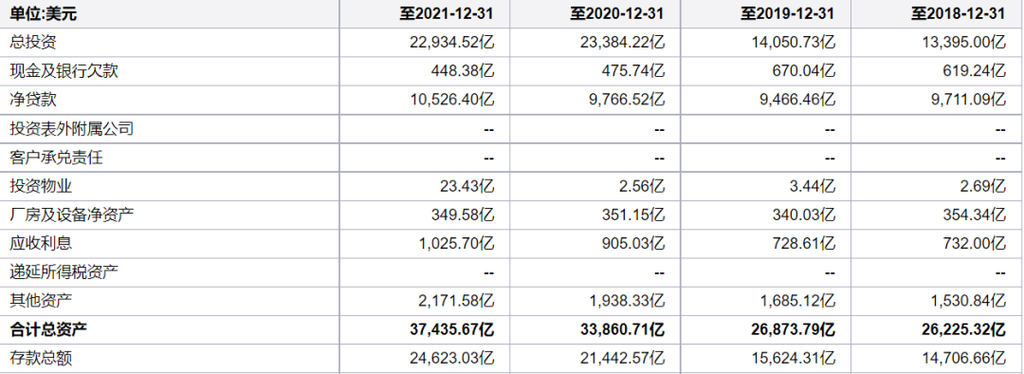

根據最新公布的2021年財報,摩根大通2021年總資產已經高達3.74萬億美元,總存款達2.46萬億美元,對外投資達2.29萬億美金。在資本市場上摩根大通也表現不凡,截至最近一個交易日,其市值高達4086.69億美元,力壓美國銀行,是全球市值最高的銀行機構,也是僅次於巴郡位列市值第二位的金融機構。

但就是這樣一家著名的金融機構,卻在近日鬧出了不小的笑話。

2

2022年3月14日、15日,中國各大網路企業連續兩個交易日出現股價巨幅下跌,引起市場一片譁然。包括業務頗為穩健的騰訊控股也分別大跌9.79%與10.19%,這讓外界頗不理解。

而就在這時,前不久還將騰訊評級為增持的摩根大通卻迫不及待地對外宣佈,將騰訊的市場評級從增持下調至減持,目標價由570港元下調至265港元。同時,也將阿里巴巴集團的評級由增持下調為減持,目標價從180美元下調至65美元。

除此之外,摩根大通也建議投資者做空京東、美團、網易、鬥魚、虎牙、金山雲、叮咚、愛奇藝、嗶哩嗶哩、拼多多、知乎與YY等幾乎所有的中國上市網路企業。

摩根大通分析師Alex Yao在做空報告中表示,「中國網路企業在未來6-12個月的時間裏缺乏吸引力,股價前景不可預測;網路板塊股價短期內不太可能獲得估值支撐,大範圍的拋售可能會繼續,導致大量資金從該行業外流,這將在不確定的時間裏給該行業股價帶來壓力」。

摩根大通的這份研究報告,在業內並沒有得到廣泛認同,相反引起很多爭議,很多理性的投資者都認為這是典型的見風使舵,落井下石。不久前還公開建議增持,而在看到連續兩個交易日大跌後便突然掉頭轉向,公然看空中國網路產業,這是極為不負責任的言論。

但就在摩根大通公開發布看空中國網路企業的報告次日,中國國務院金融穩定發展委員會召開專題會議,研究了當前經濟形勢和資本市場的問題,並就投資者們關心的一些重大問題給予答覆。例如,會議提到:

關於中概股,目前中美雙方監管機構保持了良好溝通,已取得積極進展,正在致力於形成具體合作方案。中國政府繼續支持各類企業到境外上市。

關於平台經濟治理,要求有關部門要按照市場化、法治化、國際化的方針完善既定方案,堅持穩中求進,通過規範、透明、可預期的監管,穩妥推進並儘快完成大型平台公司整改工作,紅燈、綠燈都要設置好,促進平台經濟平穩健康發展,提高國際競爭力。

關於香港金融市場穩定問題,內地與香港兩地監管機構要加強溝通協作。

這些訊息大大提振了中國投資者們的信心。就在金融委專題會議召開當天,中國網路企業便出現大漲。例如,在港交所上市的騰訊大漲23.15%,美團大漲32.08%,京東大漲35.64%,網易大漲23.4%…….

受香港證券市場的大漲影響,3月16日晚間,在美上市的中概股網路企業也均出現大幅上漲。其中,阿里巴巴集團大漲36.76%,貝殼大漲64.75%,拼多多大漲56.06%……

3月17日,A股、港股的中國網路企業的股價繼續大幅反彈。中國網路企業股價在資本市場上的陡然好轉,讓摩根大通剛發布的看空報告一下子成為投資者在社交媒體上嘲諷的熱點,人們也好奇摩根大通接下來是否會繼續持有之前的觀點。

讓很多投資者哭笑不得的是,隨着市場的陡然變化,摩根大通也迅速轉變觀點。3月16日晚間,摩根大通亞洲及中國股票首席策略師劉鳴鏑在接受媒體採訪時表示,目前多個板塊估值便宜,業績和成長的信號很明確,因此在模擬倉中維持超配A股和港股。摩根大通亞太區證券研究部主管蘇文傑也表示,科技元素頗具吸引力,看好中國IT行業的相關投資機會。

3

從不久前的看好與增持,到看到股價大跌後便突然宣佈看空減持,再到看到股價反彈,又立刻宣佈看好中國IT產業的投資機會。摩根大通在短短几天內的幾次觀點轉向,讓我們看到了所謂專業投行的真實水平。

不同於投資者需要為其最終的增持或者減持決策而承擔最終責任,投行分析師們公開發出的增持或減持建議,對於自身沒有任何影響。如果市場果真按照他們的判斷而出現下滑,便可以自我標榜為前瞻與洞見;如果市場按照其預測相反的方向演進,也沒有什麼實際的損失,再跟風轉向即可,並且投資者也會很快忘掉他們之前的錯誤判斷。

所以,投資銀行的分析師可以見風使舵,落井下石,但投資者卻必須要有自己的獨立判斷。如果只是隨着投行分析師的建議來進行投資決策,那麼很容易便會出現巨大的投資損失,因為提供建議的分析師們是一群不需要為自己信口開河負任何責任的一群人。對於任何不需要承擔責任的建議,我們都要保持慎重。

而在現實中,最優秀的一些投資者往往都是與投行分析師的判斷逆向而行的。因為分析師的最大特點是跟風,而優秀投資者的最優秀品質是獨立思考、獨立判斷與投資定力。例如,在3月15日中國網路企業出現暴跌的時候,有中國巴菲特之稱的段永平則異常堅定地看好騰訊,其公開宣稱將賣出蘋果,買入騰訊。結果最終再次證明,段永平對了,而摩根大通的分析師們錯了。

段永平之所以對騰訊如此篤定,這是因為在3月15日,由於之前的巨幅下跌,騰訊的股價已經處於明顯低估的位置,有着較高的安全邊際。即使我們不能判斷騰訊是否會在短期停止下跌,但我們相對可以確定的是其目前已經處在估值的相對低點。

就像我們不能判斷其短期是否能停止下跌一樣,我們也根本無法判斷騰訊在短期內是否會突然上漲。所以在這種情況下,一個優秀投資者的理性決策絕對不是恐慌賣出,而是持倉觀望。如果接下來股價上漲,投資者便能收復之前的投資損失,如果接下來股價繼續下跌,大概率不會下跌太多,這時你如果有長線資金可以選擇在低位繼續買入,如果沒有資金再補倉,只要保持耐心,未來也會大概率收復失地。

而此時最不理性的選擇就是恐慌出售,如果後續出現大漲,那麼你就錯失了最好的收復失地的機會,再高價買回來就意味着新的風險。如果短期繼續下跌,你會慶幸自己的賣出,但就很難再有膽量在之後再買入,那麼你也就永遠失去了收復投資損失的機會。

所以,好的投資者,一定要堅持獨立思考與獨立判斷,而不要輕易被那些所謂的國際頂級投行們所蠱惑。

於本流動應用程式(App)或服務內所刊的專欄、股評人、分析師之文章、評論、或分析,相關內容屬該作者的個人意見,並不代表《香港01》立場。